Necessidade de Planejamento para adotar o melhor Regime Tributário.

Para evitar os problemas fiscais e perceber aumentos de lucratividade de uma empresa, é necessário que se realize um planejamento tributário; por isso, o conhecimento das pessoas sobre área fiscal é imprescindível, pois na hora de analisar os tributos, um planejamento organizado e assertivo auxilia a todos da empresa a entender o que é preciso ser melhorado.

1. O imposto não é uma novidade

Desde o período da colonização ele está presente no Brasil, e por causa dele, originou-se até a expressão popular chamada “quinto dos infernos”. Essa expressão fazia referência à cobrança de imposto sobre a produção de ouro da colônia. Nesse período, era comum que os pagadores reclamassem e se dirigissem aos cobradores de impostos com exaltação no momento da cobrança, respondendo “- vá buscar o quinto nos infernos!”. Isso acontecia por causa do valor da produção total de ouro, que no período correspondia a 20% sobre a produção total, ou seja, um quinto. Podemos concluir que a atividade tributária e aduaneira teve início com a chegada dos portugueses no Brasil.

Contudo, ao longo das décadas os agentes arrecadadores se institucionalizaram em todas as esferas. O Tesouro Nacional, por exemplo, tornou-se o Ministério da Fazenda Nacional, que hoje usufrui da tecnologia como aliada no poder de fiscalização, controle e arrecadação de impostos no Brasil. Já na esteira da evolução tributária, os regimes também sofreram suas alterações.

- Como um backoffice estruturado ajuda na produtividade da empresa

- Entenda o que é BPM e como funciona

- A Jornada de Trabalho de 6 Horas: Uma Análise Detalhada

2. Os regimes tributários no Brasil

O Brasil possui um dos mais complexos sistemas tributários do mundo devido aos diversos tributos e ao número excessivo de obrigações acessórias, que são administradas em três níveis: Federal, Estadual e Municipal. No mês de janeiro, de cada ano, é o momento em que a Receita Federal do Brasil permite a revisão tributária e reconhece o regime de tributação adotado pelas empresas, que deverão segui-lo durante todo o curso do exercício. É importante lembrar-se disso, pois uma vez feita a opção, não se poderá alterar até janeiro do ano seguinte. A essa tarefa cabe ao analista fiscal e o gestor financeiro.

Além disso, o regime de tributação não deve ser confundido com o “porte” ou o “tipo jurídico” da empresa. O porte das empresas diz respeito a classificações de tamanho, portanto tem-se o MEI – Microempreendedor Individual, ME – Microempresa, EPP – Empresa de Pequeno Porte, e as empresas de Médio Porte e Grande Porte. Enquanto que o tipo jurídico diz a respeito da forma de constituição da empresa, por exemplo, a Sociedade Empresária Limitada, Empresário Individual, Sociedade de Propósito Específico, Sociedade Anônima, Associação, Cooperativa e OSCIP – Organização da Sociedade Civil de Interesse Público, etc.

Deste modo, quando se fala de tributação, refere-se aos tributos que, em geral, abrangem: impostos, taxas, contribuições de melhoria, contribuições sociais e econômicas, encargos e tarifas tributárias (com características fiscais) e emolumentos que contribuam para a formação da receita orçamentária da União, dos Estados, do Distrito Federal e dos Municípios.

O numerário arrecadado utilizado financia todos os gastos públicos, principalmente, os de investimentos de saúde, segurança e educação. E os da arrecadação de pessoas físicas e jurídicas, o governo rastreia e mensura a atividade econômica no país.

3. Principais tributos

Os impostos são os principais tributos obrigatórios cobrados pelo governo. Eles significam considerável parte do monte de valores pagos para custear as despesas administrativas dos governos. O não pagamento pode gerar multas e até punição legal. Os Tributos Federais são:

- Imposto sobre a renda das pessoas físicas – IRPF;

- Imposto sobre a renda das pessoas jurídicas – IRPJ;

- Imposto sobre a renda retido na fonte – IRRF;

- Contribuição social sobre o lucro líquido – CSLL;

- Imposto sobre Operações de Crédito, Câmbio e Seguro, ou relativas a Títulos ou Valores Mobiliários – IOF;

- Imposto territorial rural – ITR;

- Imposto sobre produtos industrializados – IPI;

- Imposto de Importação – II;

- Imposto de Exportação – IE;

- Contribuições previdenciárias das pessoas físicas;

- Contribuições previdenciárias das pessoas jurídicas;

- Contribuição para o PIS/Pasep e Cofins;

- Contribuição de intervenção no domínio econômico incidente sobre as operações realizadas com combustíveis – Cide – combustíveis;

- Contribuição de intervenção no domínio econômico incidente sobre as remessas ao exterior – Cide-remessas;

- AFRMM (adicional ao frete para renovação da marinha mercante);

- Taxa de utilização do Siscomex;

Nas Fazendas Estaduais as principais fontes de arrecadação são:

- Imposto sobre Circulação de Mercadorias e Serviços – ICMS;

- Imposto sobre Propriedade de Veículos Automotores – IPVA;

- Imposto sobre Transmissão Causa Mortis e Doação – ITCMD;

Os municípios formam a receita para manutenção das cidades sobre:

- Imposto sobre Serviços de qualquer natureza – ISS

- Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU

- Impostos de Transmissão de Bens Imóveis – ITBI

Os tributos devem ser considerados na formação do preço de venda, pois, dessa forma, o preço de cada produto pode ser cobrado corretamente. Além disso, em cada uma das operações realizadas, devem ser analisados quais impostos precisam ser pagos e ter uma especial atenção nos incentivos fiscais que podem favorecer receitas da empresa ou benefícios aplicados ao setor.

4. Os principais regimes de tributação

Atualmente contamos com três principais regimes de tributação: Simples Nacional, Lucro Presumido, e Lucro Real. Como constam abaixo:

4a) Simples Nacional

O Simples Nacional é o nome abreviado de Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte e trata-se de um regime compartilhado de arrecadação que abrange a participação da União, dos Estados e dos Municípios.

Esse regime se aplica apenas às Microempresas e Empresas de Pequeno Porte, conforme a Lei Complementar nº 123, de 14 de dezembro de 2006, que institui Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte.

Para se beneficiar desse regime a empresa deve formalizar a opção no Portal do Simples Nacional, mediante declaração expressa de atendimento às exigências legais, que englobam os seguintes tributos: IRPJ, CSLL, PIS/Pasep, Cofins, IPI, ICMS, ISS e a Contribuição para a Seguridade Social destinada à Previdência Social a cargo da pessoa jurídica e a CPP – Contribuição Previdenciária Patronal, apurados em regime de caixa ou competência e recolhidos através de um documento de arrecadação.

A base de cálculo é a receita bruta, ou seja, considera-se o produto da venda de bens e serviços, excluídas as vendas canceladas e os descontos incondicionais concedidos. O limite de faturamento ou de receita bruta prevista no Simples Nacional, desde 2018, para fins de opção e permanência no regime, em cada ano-calendário no mercado interno é de R$ 4.800.000,00 (quatro milhões e oitocentos mil reais). Adicionalmente, tem-se o limite das receitas decorrentes da exportação de mercadorias ou serviços para o exterior, desde que as receitas de exportação também não excedam R$ 4.800.000,00 (quatro milhões e oitocentos mil reais).

Para a pessoa jurídica em início de atividade, os limites serão proporcionais ao número de meses compreendido entre a data de abertura do CNPJ e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro.

Importante observar que o limite proporcional de receita bruta é aplicável, sempre, no ano-calendário de início de atividades da empresa. Não interessa se ela fará a opção na condição de empresa em início de atividades, ou se a fará somente em janeiro do ano seguinte, na condição de empresa já constituída em anos anteriores (com efeitos apenas a partir de 1º de janeiro do ano da opção). Sendo assim, na hipótese de início de atividade no ano calendário imediatamente anterior ao da opção, os limites, para fins de opção, também serão proporcionais.

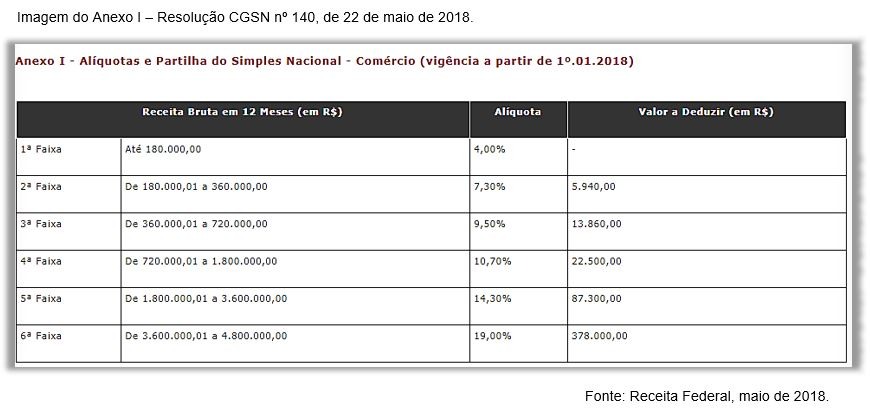

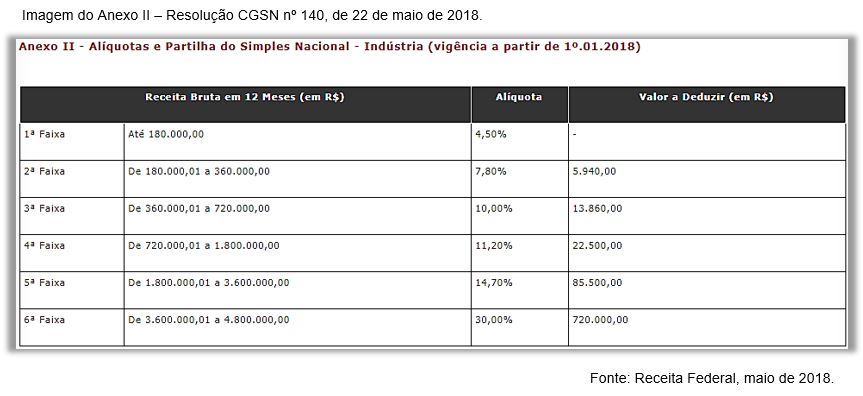

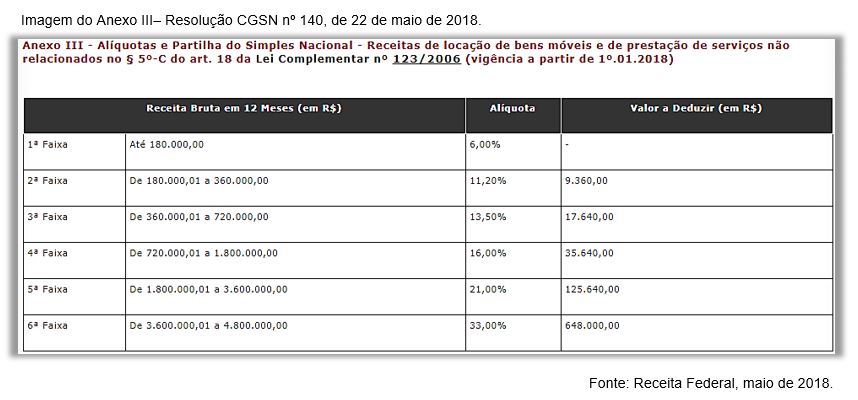

As alíquotas incidentes estão previstas nas tabelas denominadas anexo I, II, III, IV e V, que se encontram no final do texto da Resolução CGSN nº 140, de 22 de maio de 2018, classificados de acordo com atividade: Serviços, Comércio e Indústria. Essas alíquotas são progressivas, aumentando em relação ao crescimento do faturamento. O pagamento de tributos é simplificado através do DAS – Documento de Arrecadação do Simples Nacional – guia única que unifica os tributos devidos. (A seguir estão as imagens dos anexos que prevêm as diferentes alíquotas).

Além disso, o Simples Nacional prevê obrigações acessórias. São as informações e as declarações a serem cumpridas sob pena de punição com multa e perda do regime em caso de descumprimento, são as mensais: PGDAS-D, SEFIP e CAGED (para as que possuem empregados), Declaração Mensal de Serviços Tomados e Prestados, e as anuais DEFIS, RAIS, DIRF, DeSTDA, DCTF.

Vale lembrar e destacar que algumas atividades não podem optar pelo Simples Nacional, é preciso consultar o código CNAE para atividades vedadas e as empresas que já são optantes devem ter cuidado ao alterar a atividade, pois poderá incorrer em perda do regime caso não faça a verificação de permissão.

4b) Lucro Presumido

O Lucro Presumido é outra forma de tributação baseada na presunção do lucro da empresa em determinado período, uma vez que permite à Receita Federal determinar a base de cálculo do Imposto de Renda Pessoa Jurídica (IRPJ) e da Contribuição Social Sobre o Lucro Líquido (CSLL), sem que se apure, necessariamente, as despesas.

As empresas que estão aptas a adotar esse regime de tributação têm, portanto, uma base de cálculo pré-fixada, com margens de lucro específicas, de acordo com a atividade desenvolvida, essas margens variam de 8% (para o comércio) a 32% (para prestadores de serviço). Apesar da dispensa em contabilizar o lucro efetivamente obtido, há algumas exceções a serem consideradas como os lucros obtidos com aplicações financeiras.

Estão autorizadas a optar pelo Lucro Presumido apenas as empresas que possuem um lucro anual de até R$78 milhões. As principais atividades que se enquadram são: transporte de cargas, serviços hospitalares, profissionais liberais como advogados, dentistas, administradores, médicos, contadores, engenheiros, economistas, consultores entre outros.

A empresa que optar por esse regime estará sujeita à tributação de IRPJ, CSLL, PIS, COFINS, ICMS e ISS de acordo com a atividade e o faturamento bruto. Apenas o IRPJ e a CSLL serão calculados aplicando-se a presunção.

4c) Lucro Real

Já o Lucro Real no regime significa tributar efetivamente o lucro líquido do período de apuração ajustado pelas adições, exclusões ou compensações prescritas ou autorizadas pela legislação fiscal.

Enquanto que nos outros regimes se tributa a receita bruta, aqui a tributação ocorre sobre o lucro pela forma de apuração da alíquota de tributação para pagamento do Imposto de Renda das Pessoas Jurídicas (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Algumas empresas são obrigadas a aderir esse regime, tais como bancos e financeiras, mas não há impedimento para que toda e qualquer empresa opte por ele. A adoção será benéfica quando o Lucro efetivo (Receitas menos Despesas efetivamente comprovadas) for inferior a 32% do faturamento do período e pode ser apurado trimestral ou anualmente. Caso a empresa perceba um prejuízo no final do período, ela ficará dispensada do pagamento de impostos relativos àquele exercício.

5. Como o contribuinte pode planejar seus pagamentos de impostos

Fica evidente então que o planejamento tributário depende de vários fatores. Por isso é importante a matemática das operações e das situações de cada empresa, pois pode ocorrer que empresas atuantes no mesmo segmento tenham regimes tributários diferentes. Deste modo, a análise de todos os elementos, como número de funcionários, operações interestaduais, volume de receita e despesas, influenciarão e serão os norteadores do melhor regime a ser adotado.

6. Planejamento a chave do negócio

Nesse artigo você viu como o planejamento tributário é essencial para a assertividade do sucesso da empresa. Ele permite aos participantes do processo entenderem melhor quais são os impostos cabíveis à atividade do negócio e assim conseguirem escolher qual o melhor regime a ser seguido no ano-calendário que virá.

Se você tiver dúvidas sobre o assunto ou desejar fazer suas considerações, deixe seu comentário ou escreva diretamente para a autora: mariaogelia@vamosescrever.com.br.

Conteúdo Original Blog Arquivei