O ICMS é o Imposto sobre Operações relativas à Circulação de Mercadorias e Prestação de Serviços de transporte interestadual e intermunicipal e de comunicação. Ele é um imposto de âmbito estadual e por isso somente os governos dos Estados e do Distrito Federal podem instituí-lo. Por isso, é importante manter em mãos a Tabela ICMS 2020 atualizada (os Estados não costumam dispor as alíquotas do ICMS em tabelas).

Todas as etapas logísticas de circulação das mercadorias e prestação de serviços estão sujeitas ao ICMS, portanto é sempre necessária a emissão da nota fiscal. Aliás, este imposto é tão vital na economia que a maioria dos Estados o mantém como sua principal fonte de recursos financeiros para giro de capital. Todo Estado cria sua própria alíquota de ICMS seguido por uma tabela.

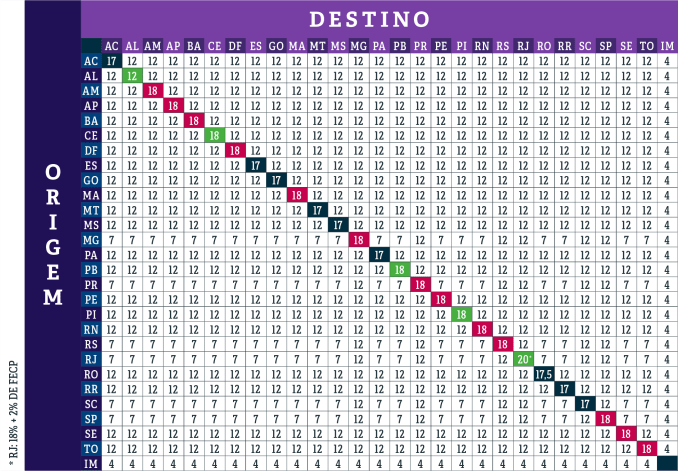

A Tabela ICMS Interestadual é de extrema importância para as operações comerciais entre estados.

Melhor explicando, quando uma empresa comercializa para outro estado ela precisará da alíquota do ICMS interestadual.

Confira este artigo com todas as informações necessárias, uma tabela atualizada e as alíquotas.

ICMS em operações Interestaduais

O ICMS (Imposto sobre Circulação de Mercadorias e Prestação de Serviço) é hoje o imposto de maior incidência no comércio.

A legislação de tal imposto se dá por cada estado, que regula e define alíquotas e incidência do imposto.

Ou seja, os estados mais o Distrito Federal podem instituí-lo ou não, além de definir as alíquotas a serem aplicadas.

Sem contar que também compete ao estado definir regras para o crédito do imposto além dos processos de Substituição Tributária – ST.

Por se tratar de um imposto sobre operações relativas à circulação de mercadoria é preciso se pensar não só nas alíquotas internas.

Portanto, ficou definido que quando a operação for destinada a não contribuinte ou isento para outro estado é preciso aplicar o ICMS Interestadual.

Foi criado então uma tabela onde pode ser encontrada a alíquota que deve ser usada na operação em questão.

Tabela ICMS Interestadual

Para o ano de 2020, as alíquotas do interestadual seguem os padrões da tabela abaixo.

Correção

A alíquota interestadual nas operações entre o estado do Paraná e o de Minas Gerais é de 12% conforme Regulamento de ICMS do estado do Paraná.

Contribuição de Maurício Lopes

” Art. 18. As alíquotas para operações e prestações interestaduais são (art. 15 da Lei n. 11.580 de 14 de novembro de 1996):

I – 12% (doze por cento) para as operações e prestações interestaduais que destinem bens, mercadorias e serviços a contribuintes ou a não contribuintes do imposto localizados nos estados de Minas Gerais, Rio Grande do Sul, Rio de Janeiro, Santa Catarina e São Paulo (inciso I do “caput” do art. 15 da Lei n. 11.580, de 14 de novembro de 1996);”

Apesar de parecer complexa, o entendimento dessa tabela do ICMS fica mais simples quando olhamos para ela seguindo apenas três passos:

Passo 1: consulte a localização do Estado de Origem (disponível na coluna vertical)

Passo 2: localize, o Estado de destino (disponível na linha horizontal).

Passo 3: na intersecção das duas linhas (Estado de origem x Estado de destino) você obterá a alíquota aplicada na operação.

Na linha transversal (destaque colorido) é possível visualizar a alíquota aplicada internamente dentro de cada Estado. É importante lembrar que se trata da alíquota geral, mas que pode ser diferente conforme o produto ou serviço. Além disso, cabe observar que a aplicação da alíquota de ICMS interestadual para produtos importados é de 4% (de acordo com Resolução Federal no. 13/2012).

Como as alíquotas variam de Estado para Estado e como a legislação sempre avança, é recomendável que você sempre faça uma consulta no portal do Conselho Nacional de Política Fazendária (Confaz) para conferir e validar a alíquota em vigência. No site da Confaz também é possível revisar o ICMS de cada tipo de mercadoria.

Lembrando que as alíquotas devem ser inseridas no momento da emissão da NFe.

Cálculo exemplo

Imaginemos que uma empresa do Estado de São Paulo que revende uma mercadoria no valor de R$ 100,00 para um destino no Estado do Rio de Janeiro, a sua alíquota será de 12%. Portanto, o valor a ser pago do ICMS é de R$ 12,00. Abaixo, uma demonstração do processo de cálculo do ICMS sobre a venda:

Valor da Mercadoria

R$ 100,00

Alíquota

12%

Valor do ICMS (Val da Mercadoria x Alíquota / 100)

R$ 12,00

Contudo, o sistema de crédito, também deve ser considerado no cálculo do ICMS, pois permite que seja compensado o valor pago do ICMS na compra da mercadoria para revenda.

Outro exemplo: imaginemos um contexto entre São Paulo e Rio de Janeiro, no qual a compra (entrada) dessa mercadoria foi de R$ 70,00, gerando um crédito do ICMS no valor de R$ 8,40, o cálculo do ICMS seria o seguinte:

| Valor da Mercadoria na Compra (entrada) | Alíq. | Valor do ICMS Crédito (Vlr da Mercadoria x Alíquota / 100) |

| R$ 70,00 | 12% | R$ 8,40 |

| Valor da Mercadoria na Venda (saída) | Alíq. | Valor do ICMS (Vlr da Mercadoria x Alíquota / 100) |

| R$ 100,00 | 12% | R$ 12,00 |

Portanto, o valor a ser pago do ICMS é de R$ 12,00 – R$ 8,40 = R$ 3,60, pois a empresa poderá usufruir desses créditos acumulados.

Exceções e isenção do ICMS

Há situações em que ocorrem exceções ou isenções do ICMS, por isso citamos aqui os pontos relevantes, nos quais isso ocorre com mais frequência, que são a Substituição Tributária e o Diferencial de Alíquota.

A Substituição Tributária (ST)

A Substituição Tributária é um regime em que a responsabilidade pelo recolhimento do ICMS é atribuída a um contribuinte (podendo ser um terceiro envolvido ou o próprio gerador da ação) com cálculo do imposto presumido sobre toda a operação envolvida no processo.

Na prática apenas uma empresa se responsabiliza por recolher o ICMS apropriado em toda a cadeia, atuando como substituto tributário sobre os demais envolvidos nas operações. Por essa razão, a arrecadação do imposto costuma se concentrar em indústrias e importadores, já que são os intermediários do processo.

O Diferencial de alíquota (Difal)

O DIFAL – Diferencial de Alíquota surgiu em 2015 com a publicação da Emenda Constitucional 87/2015.

Na emenda em questão ficou definido que é preciso realizar o recolhimento de uma diferença na alíquota de contribuição estadual.

A legislação tem como intuito oferecer gradativamente maior recolhimento para o estado de destino da mercadoria.

Dessa forma, foi definido o seguinte padrão de partilha do imposto:

| Estado de Origem | Estado de destino | |

| 2015 | 80% | 20% |

| 2016 | 60% | 40% |

| 2017 | 40% | 60% |

| 2018 | 20% | 80% |

| 2019 em diante | – | 100% |

A partilha deste ICMS, funciona da seguinte maneira:

Por exemplo, se um produto é transportado de SP para o RJ é aplicado o interestadual de 12%, alíquota interna do RJ de 20% e o DIFAL de 8%.

No caso deste produto ser vendido à R$ 150,00, a parcela destinada ao DIFAL é de R$ 12,00.

Média de alíquotas internas de ICMS por estado

| Acre – 17% | Alagoas – 12% | Amazonas – 18% |

| Amapá – 18% | Bahia – 18% | Ceará – 18% |

| Distrito Federal – 18% | Espírito Santo – 17% | Goiás – 17% |

| Maranhão – 18% | Mato Grosso – 17% | Mato Grosso do Sul – 17% |

| Minas Gerais – 18% | Pará – 17% | Paraíba – 18% |

| Paraná – 18% | Pernambuco – 18% | Piauí – 18% |

| Rio Grande do Norte – 18% | Rio Grande do Sul – 18% | Rio de Janeiro – 20% |

| Rondônia – 17,5% | Roraima – 17% | Santa Catarina – 17% |

| São Paulo – 18% | Sergipe – 18% | Tocantins – 18% |

Entendendo as diferenças no ICMS

Para facilitar nossa compreensão sobre o ICMS é necessário pensar em três situações do imposto, que se diferem em função da incidência: o ICMS Normal, o ICMS Substituição Tributária e o ICMS Diferencial de Alíquota:

Situação 1 – O ICMS normal é pago na guia do DAS, pois faz parte do conjunto de impostos do Simples Nacional;

Situação 2 – O ICMS de substituição tributária possui incidência apenas sobre algumas mercadorias e operações. Se as mercadorias que sua empresa comercializa são sujeitas à substituição tributária, esse ICMS deverá ser pago;

Situação 3 – O ICMS diferencial de alíquota possui incidência sobre a mercadoria de outros estados, portanto, se as mercadorias que sua empresa comercializa são adquiridas de fornecedores de outros estados, ela estará sujeita ao pagamento desses ICMS.

Operações com incidência e não incidência do ICMS

Quase todas as operações de venda e circulação de mercadoria e serviços incidem o ICMS, porém as principais incidências são nas seguintes operações:

- Venda e transferência de produtos;

- Transporte entre municípios ou estados brasileiros, seja de bens, pessoas ou valores;

- Importação de mercadorias, mesmo que para consumo próprio e não com o objetivo de revenda;

- Prestação de serviço no exterior;

- Serviços de telecomunicação.

- As atividades isentas da cobrança do ICMS são:

- Comercialização e circulação de livros, jornais e periódicos, incluindo o papel utilizado em sua impressão;

- Exportação de mercadorias;

- Operações relativas à energia elétrica, petróleo e combustíveis;

- Operações relacionadas a ouro, quando considerados ativo financeiro ou instrumento cambial;

- Operações de arrendamento mercantil;

- Operações de alienação fiduciária em garantia;

- Transferência de propriedades ou bens móveis sejam de estabelecimentos comerciais, industriais ou de outra espécie;

- Mercadorias destinadas à prestação de serviço do próprio autor, caso autorizado pela lei complementar municipal;

- Casos específicos da legislação estadual.

De modo resumido e prático, então a tributação de ICMS interestadual é taxação das operações entre os estados da Federação, uma vez que parte dos encargos do imposto ocorre no estado de origem e parte no estado de destino.

Sobre esse ponto, vale lembrar que no direito tributário o termo alíquota é o percentual ou o valor fixo aplicado ao cálculo do valor de um tributo. Então, a alíquota pode ser entendida como percentual da base de cálculo.

Isso significa que quando houver valor econômico (por exemplo, em reais) a base de cálculo será uma, e quando houver unidade não monetária (por exemplo, litros, galões, metros cúbicos, etc.), a base de cálculo será outra.

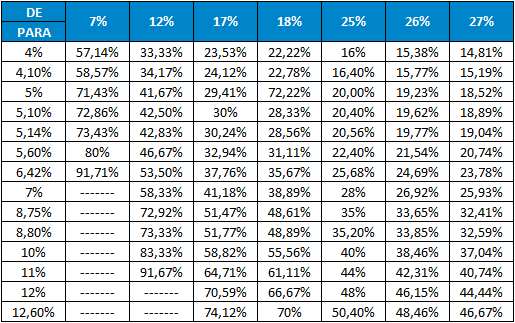

Tabela de equivalência da redução da base de cálculo do ICMS 2020

Para realizar a equivalência do ICMS, de acordo com a tabela, segue um exemplo, de acordo com instrução da Econet Editora:

Reduzir a base de cálculo do ICMS para que resulte em uma carga tributária equivalente a 6,42%:

- valor da mercadoria ………………………………………………………R$ 1.000,00

- alíquota (operação interna) …………………………………………….18 %

- % de equivalência na carga tributária ……………………………..6,42%

Aplicando a tabela teremos os seguintes cálculos:

- 1.000 x 35,6667% = 356,67

- 356,67 x 18% = 64,20

Para confirmarmos se está correto o valor encontrado, faremos o seguinte cálculo:

- 1.000 x 6,42% = 64,20

Na nota fiscal deverá constar nos quadros:

Base de Cálculo do ICMS = 356,67

Valor do ICMS = 64,20

Simplifique a emissão de notas fiscais de sua empresa

Para uma emissão de NFe com tranquilidade e simplicidade, busque um sistema ERP de qualidade.

Comments are closed.