As Microempresas (ME) e Empresas de Pequeno Porte (EPP) têm papel relevante no desenvolvimento da economia, visto que possibilitam a geração de emprego, a distribuição de renda, a inclusão social e a redução da informalidade. Desse modo, é de suma importância garantir a competitividade dessas empresas no mercado. Todavia, a instituição do Simples Nacional colocou em risco a competitividade dos pequenos comerciantes, posto que, a partir de 01/07/2007, vetou a possibilidade das ME e EPP de transferirem o crédito de ICMS, resultando numa clara ofensa ao princípio da não cumulatividade.

Essa incoerência foi corrigida com a publicação da Lei Complementar n.º 128/2008, ao permitir a transferência do crédito a partir de 01/01/2009, trazendo, porém, condições e diversas exceções à possibilidade de creditamento.

Essas condições e exceções se apresentam como temas de grande relevância para os adquirentes, visto que as possibilidades de crédito reduzem os custos tributários das aquisições de mercadorias.

Assim, neste artigo esclareceremos: (i) as condições impostas para o creditamento, (ii) as hipóteses que não permitirão o crédito de ICMS quando o vendedor for optante pelo Simples Nacional, e (iii) as conferências e validações a serem efetuadas pelo adquirente, seja para se apropriar do crédito ou evitar o creditamento indevido do imposto.

- Impactos da Reforma Tributária e Como Preparar o Seu Negócio para 2026?

- Descubra o Que é um Sistema ERP: A Solução Ideal para Transformar a Gestão da Sua Empresa!

- ICMS 2025: O Guia Completo Que Vai Revolucionar Sua Estratégia Fiscal

Simples Nacional – O ICMS e as possibilidades de crédito

As empresas optantes pelo Simples Nacional não poderão, sob nenhuma hipótese, se apropriar de créditos de ICMS nas compras de seus insumos ou mercadorias.

Assim, o crédito do imposto será apenas possível àqueles que não forem optantes pelo Simples Nacional.

Crédito de ICMS – Condições

Os não optantes pelo Simples Nacional farão jus ao crédito correspondente ao ICMS incidente sobre as aquisições de mercadorias de empresa optante pelo Simples Nacional, desde que observadas as regras e condições expostas a seguir:

Destinação

O crédito de ICMS está condicionado às aquisições destinadas à comercialização ou à industrialização. Portanto, se as mercadorias adquiridas forem destinadas ao uso e ao consumo ou ao ativo permanente, não caberá o creditamento.

Limite de valores

No Simples Nacional, os Fornecedores recolhem o ICMS com um percentual de alíquota diferenciado. Dessa forma, as legislações que dispõem sobre a possibilidade de crédito, seja a Lei Complementar n.123/2006 ou a Resolução CGSN n.º 140/2018, estabelecem como limite para creditamento o ICMS efetivamente devido pelas ME e EPP no mês anterior ao da operação praticada.

Informação da alíquota

Uma vez que o cálculo do Simples Nacional é diferenciado e depende de variáveis, como a receita bruta total acumulada nos doze meses anteriores e os Anexos aos quais se sujeita o Fornecedor, caberá a esse último informar ao adquirente a alíquota do ICMS praticada no mês anterior e o consequente valor de crédito de ICMS permitido pela legislação.

Dessa forma, a ME ou a EPP optante pelo Simples Nacional que emitir nota fiscal com direito ao crédito de ICMS, registrará no campo destinado às informações complementares ou, em sua falta, no corpo da nota fiscal, a expressão:

“Permite o aproveitamento do crédito de ICMS no valor de R$…; correspondente à alíquota de…%, nos termos do art. 23 da lei complementar nº 123, de 2006″.

Importante!

O crédito não será permitido caso a alíquota não seja mencionada na nota fiscal.

Nota Fiscal Eletrônica (NF-e) – Informações

A empresa optante pelo Simples Nacional e emitente de NF-e deve preencher, além das informações no Campo “Informações Complementares/ Adicionais”, as seguintes informações no XML:

- “pCredSN”: Alíquota aplicável de cálculo do crédito (Simples Nacional);

- “vCredICMSSN”: Valor do crédito de ICMS que pode ser aproveitado (Simples Nacional).

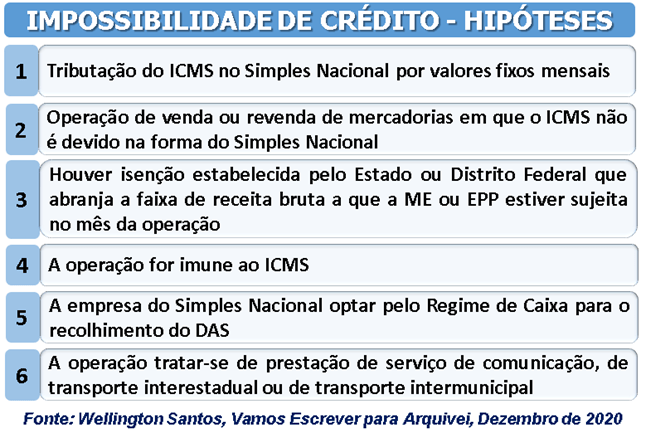

Hipóteses que não permitirão o crédito de ICMS

É comum identificar empresas que efetuam o controle de crédito de aquisições de uma ME ou EPP baseadas tão somente na informação da alíquota e do valor de ICMS registrados na nota fiscal.

Esse é um risco assumido por quem assim procede, pois a legislação traz uma série de situações em que não caberá o crédito do imposto, ainda que as informações citadas estejam apontadas no documento fiscal.

No quadro abaixo relacionamos as circunstâncias que não permitirão o registro de crédito de ICMS pela empresa optante pelo Simples Nacional e que, caso conste da nota fiscal, deverá ser inutilizado pelo emitente:

Hipóteses de não creditamento – Conferências e Validações

O adquirente deve checar e/ou solicitar as informações de seu Fornecedor. Em virtude do risco envolvido, durante o processo de contratação e em toda a relação firmada com o Fornecedor do Simples Nacional, o comprador deverá apurar e monitorar todas as informações que possam influenciar na apropriação de crédito de ICMS.

Vejamos, a seguir, algumas dessas conferências e validações.

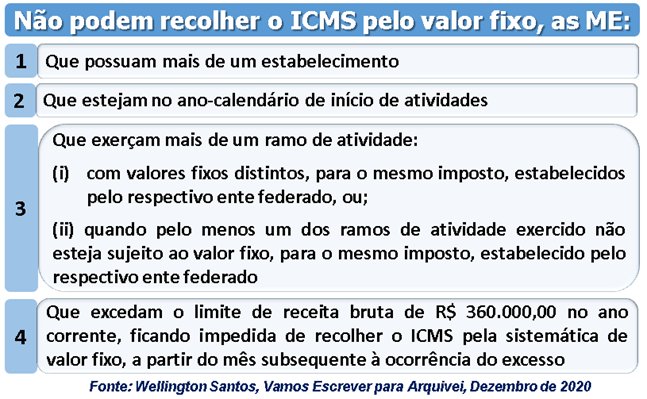

Valores Fixos Mensais

A adoção de valores fixos mensais para o recolhimento do ICMS será permitida apenas para a Microempresa (ME) que auferiu receita bruta, no ano-calendário anterior, de até R$ 360.000,00.

O recolhimento do ICMS por um valor fixo, estabelecido pelos Estados ou Distrito Federal, deve estar fundamentado na legislação estadual ou distrital.

Caso o Fornecedor justifique a falta de informação de crédito, em virtude do recolhimento pelo valor fixo, deverá apresentar a legislação que respalde a tratativa tributária.

Além disso, o adquirente deverá conhecer as situações em que a ME estará impedida de recolher o ICMS pelo valor fixo (vide quadro abaixo), principalmente nos casos em que a continuidade do Fornecedor for estratégica para a operação.

Se a ME se enquadrar em quaisquer destas hipóteses, não caberá o argumento de que o crédito não foi repassado em virtude do recolhimento pelo valor fixo.

Isenção ou redução

A redução ou isenção do ICMS é a dispensa legal, parcial (redução) ou total (isenção) do pagamento do imposto.

Portanto, a ME ou a EPP deverá registrar na nota fiscal o fundamento legal da desoneração do ICMS, cuja validação deverá ser efetuada pelo adquirente, averiguando se a isenção ou a redução se aplica, de fato, ao caso.

Ponto de atenção!

Isenções e reduções concedidas às demais pessoas jurídicas não se aplicam aos optantes pelo Simples Nacional.

Assim, apenas as isenções e as reduções concedidas especificamente aos optantes pelo Simples Nacional poderão ser consideradas no cálculo.

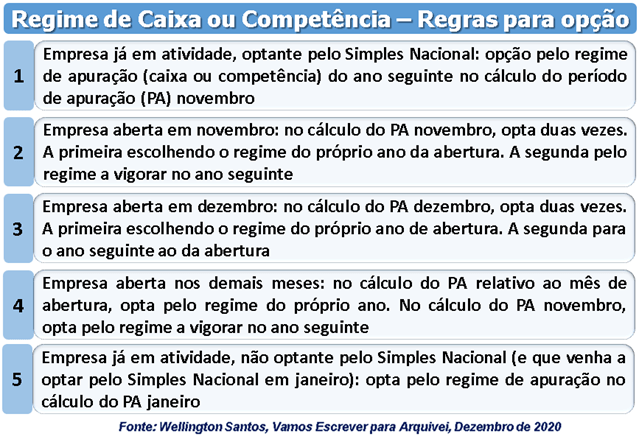

Regime de Caixa

Regime de Caixa é o regime contábil que apropria as receitas e as despesas no período de seu recebimento ou pagamento, respectivamente, independentemente do momento em que são realizadas.

Para a ME ou a EPP que optar por este regime, o recolhimento do DAS (Documento de Arrecadação do Simples Nacional) será baseado na receita mensal recebida.

A opção pelo regime de reconhecimento de receita bruta (caixa ou competência) deve ser realizada anualmente, sendo irretratável para todo o ano-calendário.

Sendo a escolha do regime de caixa um impedimento à transferência de crédito de ICMS pela ME ou EPP, será oportuno ao adquirente conhecer as regras e os prazos previstos na legislação para que o Fornecedor efetue sua opção.

Dependendo do caso indicado no quadro abaixo, será possível determinar com antecedência a viabilidade de determinado Fornecedor, caso o creditamento ou não do ICMS se apresente como o elemento diferencial e decisivo na contratação:

O conhecimento que faz a diferença

Como constatado ao longo deste artigo, o conhecimento sobre as hipóteses que impedem o creditamento de ICMS e àquelas que permitem à ME ou à EPP o registro do respectivo crédito na nota fiscal, representa um dos elementos a serem considerados nas contratações destes tipos de Fornecedores.

A conferência e a validação das variáveis tributárias envolvidas no creditamento de ICMS nas aquisições de ME ou EPP permitirão ao adquirente exercer o legítimo direito ao crédito ou prevenir um eventual creditamento em desconformidade com as regras previstas na legislação tributária.

Conforme demonstrado, verificar se o optante pelo Simples Nacional registrou ou não o crédito no Campo “Informações Complementares / Adicionais”, não deve ser o único tipo de checagem para garantir a conformidade fiscal dessa operação.

Caso tenha alguma dúvida ou queira fazer suas considerações, escreva para o autor: wellingtonsantos@vamosescrever.com.br.

Conteúdo Original Blog Arquivei