É indiscutível que vivemos um momento no qual as empresas lutam para reduzir custos e aumentar a margem de lucro. E nesse cenário os operadores do Comércio Exterior buscam alternativas legais para reduzir a carga fiscal e recuperar valores pagos de forma indevida. Com o objetivo de tornarem-se assim muito mais competitivos e reduzirem o valor de seus produtos, aumentando a margem e promovendo o crescimento do negócio.

Neste contexto foi criado, pelo Decreto n° 660, de 25 de setembro de 1992, o Sistema Integrado de Comércio Exterior – Siscomex. Conforme o artigo 2 do referido Decreto, o intuito foi o de integrar as atividades de registro, acompanhamento e controle das operações de comércio exterior, mediante fluxo único e online de informações.

1.Taxa de utilização do SISCOMEX.

Ao registrar essas operações, por meio das correspondentes Declarações de Importação (DIs), o operador do Comércio Exterior está sujeito ao recolhimento da Taxa de Utilização do SISCOMEX, instituída e disciplinada pelo artigo 3º da Lei 9.716/98:

Art. 3º – Fica instituída a Taxa de Utilização do Sistema Integrado de Comércio Exterior – SISCOMEX, administrada pela Secretaria da Receita Federal do Ministério da Fazenda.

1º A taxa a que se refere este artigo será devida no Registro da Declaração de Importação, à razão de: (Vide Medida Provisória nº 320, 2006)

I – R$ 30,00 (trinta reais) por Declaração de Importação;

II – R$ 10,00 (dez reais) para cada adição de mercadorias à Declaração de Importação, observado limite fixado pela Secretaria da Receita Federal.

2º Os valores de que trata o parágrafo anterior poderão ser reajustados, anualmente, mediante ato do Ministro de Estado da Fazenda, conforme a variação dos custos de operação e dos investimentos no SISCOMEX.

3º Aplicam-se à cobrança da taxa de que trata este artigo as normas referentes ao Imposto de Importação.

4º O produto da arrecadação da taxa a que se refere este artigo fica vinculado ao Fundo Especial de Desenvolvimento e Aperfeiçoamento das Atividades de Fiscalização – FUNDAF, instituído pelo art. 6º do Decreto-Lei no 1.437, de 17 de dezembro de 1975.

5º O disposto neste artigo aplica-se em relação às importações registradas a partir de 1o de janeiro de 1999.

Vê-se que, ao instituir o noticiado tributo, o legislador não só definiu os seus valores, como também conferiu à Administração a faculdade desses valores serem reajustados, por ato infralegal e anual, conforme “a variação dos custos de operação e dos investimentos no SISCOMEX”.

A instituição da taxa de utilização do Sistema Integrado de Comércio Exterior – SISCOMEX está relacionada ao exercício do poder de polícia, a teor do disposto nos artigos 77 e 78 do Código Tributário Nacional.

1a) Aumento depois de 12 anos

Passados doze anos da criação do aludido tributo, sem qualquer reajuste em seus valores, sobreveio a edição da Portaria MF 257/2011 que ao regulamentar a Taxa do Siscomex sem obedecer às regras legais, trouxe o significativo aumento por ato normativo.

O MINISTRO DA FAZENDA, no uso das atribuições que lhe conferem o artigo 87, parágrafo único, incisos I e II, da Constituição Federal, considerando o disposto no artigo 6º, do Decreto-Lei No – 1.437, de 17 de dezembro de 1975, ratificado pelo Decreto Legislativo No – 22, de 27 de agosto de 1990, e no parágrafo 2º do artigo 3º da Lei No – 9.716, de 26 de novembro de 1998, resolve:

Art. 1º Reajustar a Taxa de Utilização do Sistema Integrado de Comércio Exterior (SISCOMEX), devida no Registro da Declaração de Importação (DI), de que trata o parágrafo 1º do artigo 3º da Lei No – 9.716, de 1998, nos seguintes valores:

I – R$ 185,00 (cento e oitenta e cinco reais) por DI;

II – R$ 29,50 (vinte e nove reais e cinquenta centavos) para cada adição de mercadorias à DI, observados os limites fixados pela Secretaria da Receita Federal do Brasil (RFB).

Art. 2º Esta Portaria entra em vigor na data de sua publicação.

1b) Regulamentação do aumento

E, em cumprimento ao artigo 1º, II, da aludida Portaria, editou-se a Instrução Normativa 1.158/2011, regulamentando o aumento e colocando em prática a exigência da Taxa do Siscomex já majorada de forma indevida na Portaria MF 257/2011 vazada nos seguintes termos:

O SECRETÁRIO DA RECEITA FEDERAL DO BRASIL, no uso da atribuição que lhe confere o inciso III do art. 273 do Regimento Interno da Secretaria da Receita Federal do Brasil, aprovado pela Portaria MF nº 587, de 21 de dezembro de 2010, e tendo em vista o disposto no inciso II do art. 1º da Portaria MF nº 257, de 20 de maio de 2011, resolve:

Art. 1º O art. 13 da Instrução Normativa SRF nº 680, de 2 de outubro de 2006, passa a vigorar com a seguinte redação:

“Art. 13. A Taxa de Utilização do Siscomex será devida no ato do registro da DI à razão de:

I – R$ 185,00 (cento e oitenta e cinco reais) por DI;

II – R$ 29,50 (vinte e nove reais e cinquenta centavos) para cada adição de mercadoria à DI, observados os seguintes limites:

a) até a 2ª adição – R$ 29,50;

b) da 3ª à 5ª – R$ 23,60;

c) da 6ª à 10ª – R$ 17,70;

d) da 11ª à 20ª – R$ 11,80;

e) da 21ª à 50ª – R$ 5,90; e

f) a partir da 51ª – R$ 2,95. [Links para os atos mencionados]

……………………………………………………………………………” (NR)

Art. 2º O art. 1º da Portaria MF nº 257, de 20 de maio de 2011, aplica-se somente às Declarações de Importação (DI) registradas após a entrada em vigor desta Instrução Normativa.

Art. 3º Esta Instrução Normativa entra em vigor em 1º de junho de 2011.

1c) Majoração da taxa

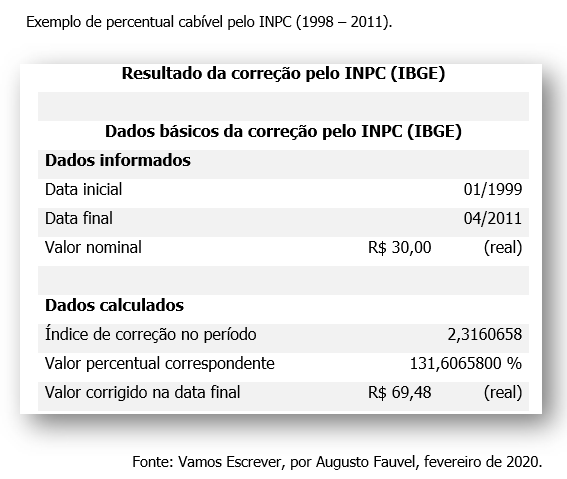

Através desses atos administrativos, o que houve foi uma majoração do valor da Taxa de Utilização do Sistema Integrado de Comércio Exterior (SISCOMEX) em mais de 500%. Isso superou em muito a variação de preços medida pelo INPC entre 1998 e 2011, correspondente à 131,6%.

Assim, após a majoração, todos os contribuintes operadores do Siscomex foram obrigados a recolher a Taxa de Utilização do Sistema Integrado de Comércio Exterior (SISCOMEX) nos excessivos valores determinados pela majoração abusiva da Portaria MF 257/2011.

No entanto, em que pese a legalidade da instituição e cobrança da Taxa do Siscomex, a forma de reajuste e majoração elevada promovida pela Portaria MF 257/2011, além de ilegal e abusiva viola diretamente a Constituição Federal pela forma como foi promovida.

Isso porque, o artigo 237 da Constituição Federal imputa ao Ministério da Fazenda a fiscalização e o controle sobre o comércio exterior, essenciais à defesa dos interesses fazendários nacionais, conferindo-lhe poderes administrativos, inclusive de índole normativa, para perseguir seu mister constitucional.

2. Criação e jurisprudência da taxa de utilização do SISCOMEX

A taxa de utilização do Sistema Integrado de Comércio Exterior – SISCOMEX conforme já informado, foi criada pela Medida Provisória 1.725/1998, convertida na Lei 9.716/1998, e tem como fato gerador a utilização deste sistema.

A jurisprudência do Supremo Tribunal Federal STF já decidiu no sentido de ser inconstitucional a majoração de alíquotas da Taxa de Utilização do SISCOMEX por ato normativo infralegal, pois “não obstante a lei que instituiu o tributo tenha permitido o reajuste dos valores pelo Poder Executivo, o Legislativo não fixou balizas mínimas e máximas para uma eventual delegação tributária” (RE 959.284 AGr, relatora Ministra Rosa Weber, relator para acórdão Ministro Roberto Barroso, Primeira Turma, Processo Eletrônico Dje-234 Divulg 11-10-2017 Public 13-10-2017).

2a) Decisão das turmas julgadoras

Destacamos os julgados de ambas as Turmas do Supremo Tribunal Federal STF que demonstram que o órgão máximo do Judiciário no Brasil possui entendimento das duas turmas de forma favorável ao contribuinte no sentido de reconhecer a ilegalidade do aumento da Taxa do Siscomex e possibilitando a recuperação dos valores pagos de forma indevida, trazendo segurança jurídica aos pedidos e pacificando o tema.

1 Turma STF:

EMENTA DIREITO CONSTITUCIONAL E TRIBUTÁRIO. RECURSO EXTRAORDINÁRIO INTERPOSTO SOB A ÉGIDE DO CPC/2015. TAXA UTILIZAÇÃO SISCOMEX. PORTARIA MF Nº 257/2011. MAJORAÇÃO. INCONSTITUCIONALIDADE. ALEGAÇÃO DE OFENSA AOS ARTS. 37, VIII, 145, II, 150, I, E 237 DA CONSTITUIÇÃO DA REPÚBLICA. CONSONÂNCIA DA DECISÃO RECORRIDA COM A JURISPRUDÊNCIA CRISTALIZADA NO SUPREMO TRIBUNAL FEDERAL. AGRAVO MANEJADO SOB A VIGÊNCIA DO CPC/2015. 1. O entendimento da Corte de origem, nos moldes do assinalado na decisão agravada, não diverge da jurisprudência firmada no Supremo Tribunal Federal. 2. As razões do agravo não se mostram aptas a infirmar os fundamentos que lastrearam a decisão agravada. 3. Agravo interno conhecido e não provido.

(RE 1178391 ED-ED-AgR, Relator(a): Min. ROSA WEBER, Primeira Turma, julgado em 11/10/2019, PROCESSO ELETRÔNICO DJe-230 DIVULG 22-10-2019 PUBLIC 23-10-2019).

Ementa: AGRAVO INTERNO NOS EMBARGOS DE DECLARAÇÃO NO RECURSO EXTRAORDINÁRIO. TRIBUTÁRIO. MANDADO DE SEGURANÇA. TAXA DE UTILIZAÇÃO DO SISTEMA INTEGRADO DE COMÉRCIO EXTERIOR – SISCOMEX. LEI 9.716/1998. CONSTITUCIONALIDADE. PORTARIA MF 257/2011. AUMENTO POR ATO INFRALEGAL. IMPOSSIBILIDADE. REAJUSTE POR ÍNDICES OFICIAIS DE CORREÇÃO MONETÁRIA. POSSIBILIDADE. OBRIGAÇÃO TRIBUTÁRIA. RECONHECIMENTO DE INCONSTITUCIONALIDADE. RESTITUIÇÃO DOS VALORES RECOLHIDOS. DEFINIÇÃO DE ÍNDICES E PERÍODO DE CORREÇÃO E DA FORMA DE RESTITUIÇÃO OU COMPENSAÇÃO. ANÁLISE DE NORMA INFRACONSTITUCIONAL. OFENSA REFLEXA. INCURCIONAMENTO NO CONTEXTO FÁTICO-PROBATÓRIO DOS AUTOS. SÚMULA 279 DO STF. AGRAVO INTERNO DESPROVIDO.

(RE 1205443 ED-AgR, Relator(a): Min. LUIZ FUX, Primeira Turma, julgado em 06/09/2019, PROCESSO ELETRÔNICO DJe-204 DIVULG 19-09-2019 PUBLIC 20-09-2019)

2 Turma STF:

Agravo regimental em recurso extraordinário. 2. Direito Tributário. 3. Taxa de Utilização do Sistema Integrado de Comércio Exterior (SISCOMEX). 4. A jurisprudência desta Corte consagrou entendimento no sentido de reconhecer a inconstitucionalidade da majoração da Taxa de Utilização do SISCOMEX por ato normativo infralegal, mas sem, contudo, impedir que o Poder Executivo atualize os valores fixados em lei para a referida taxa em percentual não superior aos índices oficiais de correção monetária. 5. Ausência de argumentos capazes de infirmar a decisão agravada. 6. Negado provimento ao agravo regimental, sem majoração da verba honorária, tendo em vista se tratar de mandado de segurança.

(RE 1226823 AgR, Relator(a): Min. GILMAR MENDES, Segunda Turma, julgado em 29/11/2019, PROCESSO ELETRÔNICO DJe-272 DIVULG 09-12-2019 PUBLIC 10-12-2019).

AGRAVO REGIMENTAL EM RECURSO EXTRAORDINÁRIO. DIREITO TRIBUTÁRIO. TAXA DE UTILIZAÇÃO DO SISTEMA INTEGRADO DE COMÉRCIO EXTERIOR – SISCOMEX. MAJORAÇÃO. PORTARIA MF 257/2011. POSSIBILIDADE DE ATUALIZAÇÃO DE VALORES DE ACORDO COM OS ÍNDICE OFICIAIS. 1. É inconstitucional a majoração da taxa SISCOMEX promovida pela Portaria MF 257/2011, o que não impede que o Poder Executivo atualize os valores fixados em lei para a referida taxa em percentual não superior aos índices oficiais de correção monetária. Precedentes. 2. Agravo regimental a que se nega provimento, com previsão de aplicação da multa prevista no art. 1.021, §4º, CPC, observado o disposto no § 5º do mesmo dispositivo legal.

(RE 1199014 AgR, Relator(a): Min. EDSON FACHIN, Segunda Turma, julgado em 29/11/2019, PROCESSO ELETRÔNICO DJe-275 DIVULG 11-12-2019 PUBLIC 12-12-2019)

No entendimento pacificado do STF de ambas turmas que julgam o tema acima transcritos, a Corte Maior afirma que o artigo 3º, §2º, da Lei 9.716/98 incorre em flagrante inconstitucionalidade ao estabelecer a faculdade de a Administração, por meio de ato infralegal, reajustar o valor da sobredita taxa.

2a) Princípio da legalidade estrita

O princípio da legalidade estrita, vigente em matéria tributária, impõem que apenas lei pode instituir ou majorar tributos, cujas exceções estão previstas de maneira expressa e taxativa no texto constitucional.

Tendo em vista que a majoração da Taxa de Utilização do Siscomex, acontecida por meio de Portaria, e não por meio de uma lei, então ela é flagrantemente inconstitucional.

3. Inconstitucionalidade da majoração.

O entendimento da majoração indevida da Taxa do Siscomex encontra-se tão consolidado no Supremo Tribunal Federal STF, órgão máximo do Judiciário no Brasil que até mesmo a Procuradoria da Fazenda Nacional PFN editou a Nota SEI nº 73/2018 PGFN, informando que os Procuradores da Fazenda Nacional já podem deixar de recorrer nos processos que tratam da majoração da taxa Sistema Integrado de Comércio Exterior (Siscomex).

O tema foi incluído na lista de desistências do órgão através da nota (SEI nº 73), o órgão explica que as duas turmas do Supremo Tribunal Federal (STF) já aceitaram o pedido feito pelos contribuintes na tese, conformas já indicado em recentes julgados na Corte maior.

3a) Tutela jurisdicional para recolher a taxa do SISCOMEX

Dirigida aos procuradores, a nota SEI 73 não vincula a Receita Federal. Por esse motivo, por enquanto, as empresas precisam buscar a tutela jurisdicional e somente após decisão judicial recolher a taxa do Siscomex com sem o aumento indevido. A inclusão do tema na lista de dispensa de contestar e recorrer, desobriga os procuradores de apresentarem recursos e permite desistir daqueles que já foram propostos.

3b) Teto legal para o reajuste

Na nota 73, a PGFN alega que há julgados reiterados da 2ª Turma do Supremo nesse sentido, além de decisões monocráticas dos ministros da 1ª Turma. No caso, ao analisar outra norma, o STF indicou a necessidade de a lei trazer um teto para o reajuste ser feito por ato infra legal e impediu atualização em percentual superior aos índices de correção monetária legalmente previstos.

4. Segurança jurídica para recuperação da taxa

Portanto, há enorme segurança jurídica para se buscar a recuperação da taxa do Siscomex majorada de forma ilegal e indevida nos últimos 5 anos bem como reduzir os próximos recolhimentos, com a adequação do aumento.

A recuperação da Taxa do Siscomex pode ser feita através de restituição ou compensação dos valores recolhidos nos últimos 5 anos ao ajuizamento da ação que visa reduzir a taxa nos próximos acessos ao Siscomex e restituir os valores já recolhidos de forma majorada.

4a) Compensação dos valores recolhidos

A compensação deve observar o prazo prescricional de 5 (cinco) anos anterior ao ajuizamento da ação judicial que objetiva a declaração de inexigibilidade do aumento conforme entendimento pacificado no Supremo Tribunal Federal (RE 566.621/RS – repercussão geral) e no Superior Tribunal de Justiça (REsp 1.269.570/MG – recurso repetitivo).

Ademais, a compensação dos valores recolhidos indevidamente deverá ser realizada nos termos do artigo 74, da Lei 9.430/96, com as modificações perpetradas pela Lei 10.637/02, conforme REsp 1.137.738/SP, também submetido à sistemática dos recursos repetitivos.

Entretanto, a compensação não poderá ser realizada com as contribuições previdenciárias, nos termos da jurisprudência sedimentada do Superior Tribunal de Justiça. Portanto, após obter decisão final com trânsito em julgado, ou seja, onde não houver mais recurso, o contribuinte poderá fazer a compensação do seu credito, ou seja, poderá abater futuras cobranças de tributos federais vincendos, exceto contribuições previdenciárias, Confira-se:

TRIBUTÁRIO. APELAÇÃO. PIS E COFINS. COMPENSAÇÃO COM CONTRIBUIÇÕES PREVIDENCIÁRIAS. IMPOSSIBILIDADE. ART. 26, DA LEI N.° 11.457/2007. ALEGAÇÃO DE INCONSTITUCIONALIDADE. IMPOSSIBILIDADE DE ANÁLISE NESTA CORTE. ACÓRDÃO RECORRIDO EM CONSONÂNCIA COM A JURISPRUDÊNCIA DESTA CORTE.

I – Deve-se afastar a apreciação, por esta Corte Superior, da arguida inconstitucionalidade do art. 26 da Lei n. 11.457/2007, cuja competência está jungida ao Supremo Tribunal Federal, ex vi do disposto no art. 102 da Constituição Federal, sob pena de usurpação daquela competência.

II – Por outro lado, no art. 26, parágrafo único, da Lei n. 11.457/2007, encontra-se explicitado que a possibilidade de compensação tributária com quaisquer tributos administrados pela Secretaria da Receita Federal, disposta no art. 74 da Lei 9.430/1996, não é absoluta, devendo ser ressalvadas as contribuições sociais a que se referem o art. 2º da Lei n. 11.457/2007, ou seja, aquelas previstas nas alíneas a, b e c do parágrafo único do art. 11 da Lei n. 8.212/1991. Nesse mesmo sentido: AgRg no REsp 1425405/PR, Rel. Ministro HERMAN BENJAMIN, SEGUNDA TURMA, julgado em 05/06/2014, DJe 25/09/2014; AgRg no REsp 1466257/RS, Rel. Ministro SÉRGIO KUKINA, PRIMEIRA TURMA, julgado em 16/09/2014, DJe 24/09/2014.

III – Agravo interno improvido

(AgInt no REsp 1676842/AL, Rel. Ministro FRANCISCO FALCÃO, SEGUNDA TURMA, julgado em 01/03/2018, DJe 06/03/2018) – grifei.

4b) Trânsito em julgado

Informamos ainda que é necessário o trânsito em julgado da decisão para que se proceda à compensação dos valores recolhidos indevidamente, nos termos do artigo 170-A, do Código Tributário Nacional (REsp nº 1.164.452/MG, submetido à sistemática dos recursos repetitivos).

Já em relação à correção monetária, é aplicável a taxa SELIC como índice para a repetição do indébito (REsp 1.112.524/DF submetido à sistemática dos recursos repetitivos), bem como seu termo inicial de incidência é a data do pagamento indevido, nos termos da jurisprudência da Corte Superior, que entende que a Selic é o índice aplicável no caso de compensação e restituições de tributos pagos de forma indevida vejamos:

“TRIBUTÁRIO. PROCESSUAL CIVIL. INEXISTÊNCIA DE OMISSÃO. INCONSTITUCIONALIDADE DE CONTRIBUIÇÃO PARA O FUNBEN. REPETIÇÃO DE INDÉBITO. TAXA SELIC. INCIDÊNCIA. TERMO INICIAL. APÓS A VIGÊNCIA DA LEI 9.250/95. DESDE O RECOLHIMENTO INDEVIDO. SÚMULA 83/STJ

- Não há violação do art. 535 do CPC quando a prestação jurisdicional é dada na medida da pretensão deduzida, com enfrentamento e resolução das questões abordadas no recurso.

- Nas ações de restituição de tributos federais, antes do advento da Lei 9.250/95, incidia a correção monetária desde o pagamento indevido (no caso, no momento da indevida retenção do IR) até a restituição ou a compensação (Súmula 162/STJ), acrescida de juros moratórios a partir do trânsito em julgado (Súmula 188/STJ), na forma do art. 167, parágrafo único, do CTN.

- Ocorre que, com o advento do referido diploma, passou-se a incidir a Taxa SELIC desde o recolhimento indevido, ou a partir de 1º de janeiro de 1996 (caso o recolhimento tenha ocorrido antes dessa data).

Agravo regimental improvido.”

(AgRg no AgRg no AREsp 536.348/MA, Rel. Ministro HUMBERTO MARTINS, SEGUNDA TURMA, julgado em 20/11/2014, DJe 04/12/2014).

5. Recuperação da taxa

Ante o exposto, pode o Contribuinte operador do Siscomex, com base nos precedentes do Supremo Tribunal Federal, assegurar seu direito de recolher a Taxa SISCOMEX sem a majoração indevida bem como compensar os valores recolhidos, recuperando a taxa do Siscomex recolhida com a majoração indevida dos valores pagos nos últimos 5 anos e deixando de recolher a Taxa do Siscomex nos próximos registros após o ajuizamento e obtenção de decisão judicial, veja:

ADUANEIRO.TAXA DE UTILIZAÇÃO DO SISCOMEX. MAJORAÇÃO DE ALÍQUOTA. ATO INFRALEGAL. ILEGALIDADE. INCONSTITUCIONALIDADE. COMPENSAÇÃO.ATUALIZAÇÃO DOS VALORES PELA SELIC. PRESCRIÇÃO QUINQUENAL.

- A instituição da taxa de utilização do Sistema Integrado de Comércio Exterior – SISCOMEX está relacionada ao exercício do poder de polícia, a teor do disposto nos artigos 77 e 78 do Código Tributário Nacional.

- O artigo 237 da Constituição Federal imputa ao Ministério da Fazenda a fiscalização e o controle sobre o comércio exterior, essenciais à defesa dos interesses fazendários nacionais, conferindo-lhe poderes administrativos, inclusive de índole normativa, para perseguir seu mister constitucional.

- A taxa de utilização do Sistema Integrado de Comércio Exterior – SISCOMEX foi criada pela Medida Provisória 1.725/1998, convertida na Lei 9.716/1998, e tem como fato gerador a utilização deste sistema, cujo artigo 3º assim dispõe:

- A jurisprudência do Supremo Tribunal Federal decidiu no sentido de ser inconstitucional a majoração de alíquotas da Taxa de Utilização do SISCOMEX por ato normativo infralegal.

- A despeito de a lei que institui a taxa SISCOMEX ter permitido o reajuste de valores pelo Poder Executivo, o Legislativo não fixou balizas mínimas e máximas para eventual delegação tributária, fato que, segundo a dicção do Supremo Tribunal Federal, viola o princípio da legalidade tributária.

- Assegurado o direito ao recolhimento da Taxa SISCOMEX, a partir dos valores vigentes anteriormente à edição da Portaria nº 257/11, reajustados pelo INPC, e a compensação, atualmente disciplinada pelo artigo 74 da Lei nº 9.430/96 com as modificações perpetradas pela Lei nº 10.637/02, excetuando-se as contribuições previdenciárias, dos valores recolhidos a maior, nos cinco anos anteriores à impetração.

- Ressalvado o direito da autoridade administrativa em proceder à plena fiscalização acerca da existência ou não de créditos a serem compensados, exatidão dos números e documentos comprobatórios, “quantum” a compensar e conformidade do procedimento adotado com a legislação de regência.

- Indevidos honorários advocatícios, a teor do disposto no art. 25 da Lei 12.016/2009.

(TRF 3ª Região, 3ª Turma, ApCiv – APELAÇÃO CÍVEL – 0008613-83.2015.4.03.6104, Rel. Desembargador Federal MAIRAN GONCALVES MAIA JUNIOR, julgado em 28/01/2020, Intimação via sistema DATA: 04/02/2020).

6. Concluindo

Neste artigo trouxemos todo o embasamento e possibilidades do operador do Comércio Exterior recuperar a Taxa do Siscomex paga a mais, bem como reduzir os valores dos próximos recolhimento com plena segurança jurídica e celeridade, demonstrando a posição dos tribunais e formas de se obter a economia desejada.

Conteúdo Original Blog Arquivei