O Imposto sobre Produtos Industrializados-IPI é um tributo instituído e cobrado pela União e um dos mais importantes impostos do país, com objetivos arrecadatórios e regulatórios. Trata-se de um tributo federal que possui diversas particularidades que o tornam singular no ordenamento tributário brasileiro.

Para entender melhor esse importante tributo vamos verificar rapidamente sua origem, forma de apuração, e regras de vigência. Além disso, será importante compreender também a relação entre este tributo e os princípios da seletividade e não-cumulatividade. Uma outra questão que será abordada é a possibilidade de créditos específicos para o IPI. Um imposto com tantas nuances certamente merece uma atenção redobrada por parte dos profissionais. A seguir, vamos às suas principais características.

- Impactos da Reforma Tributária e Como Preparar o Seu Negócio para 2026?

- Descubra o Que é um Sistema ERP: A Solução Ideal para Transformar a Gestão da Sua Empresa!

- ICMS 2025: O Guia Completo Que Vai Revolucionar Sua Estratégia Fiscal

1. Origem: de onde vêm os impostos.

A origem do IPI remonta ao Imposto sobre o Consumo criado pela Lei nº 25, de 03/12/1891, mesmo que alguns historiadores encontrem indícios de imposto similar ao IPI ainda nos tempos do império.

Atualmente a permissão para a criação do IPI encontra-se no art. 153, inciso IV, da Constituição Federal de 1988, assim como os princípios basilares de seu funcionamento cujos mais relevantes são o princípio da não-cumulatividade e o da seletividade.

O IPI é atualmente regulamentado pelo Decreto federal nº 7.212, de 2010, que traz as normas mais detalhadas sobre apuração, cobrança e fiscalização, assim como isenções e benefícios acerca deste tributo.

2. Forma de apuração: “como fechar essa conta”.

A forma de apuração do IPI é relativamente simples. O Decreto federal nº 8.950, de 2016, estabelece a Tabela de Incidência do IPI, conhecida como TIPI. Para cada produto há a previsão de incidência ou não incidência e neste caso a determinação de uma alíquota, que pode ser específica (valor fixo para a unidade de um bem) ou ad valorem (valor calculado de forma proporcional ao valor de um bem).

2a) Alíquota ad valorem.

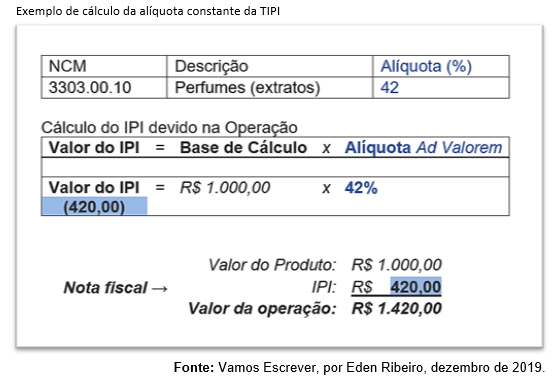

A forma mais comum para a apuração do IPI é a alíquota ad valorem que incide sobre o valor do produto. Neste caso, o valor do imposto sobre a operação é calculado mediante a incidência da alíquota constante da TIPI sobre o valor da Nota Fiscal da mercadoria despachada conforme o exemplo:

Importante lembrar que a base de cálculo, ou seja, o valor sobre o qual incide a alíquota deve incluir valor do produto, frete, seguro e outras despesas acessórias relativas à transação.

2b) Alíquota específica.

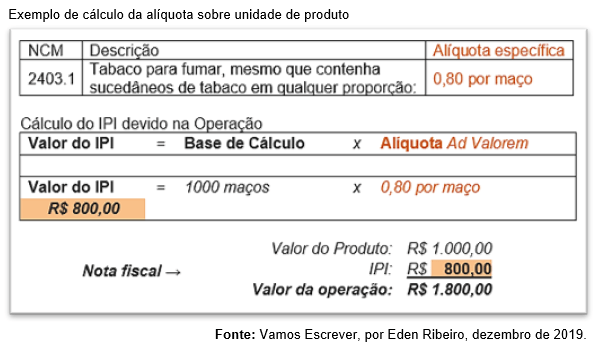

Nos casos em que a alíquota é específica, o valor do tributo devido é calculado pela aplicação da alíquota estabelecida em lei sobre a unidade de medida do produto, ou seja, quantidade, volume, peso, etc. Como exemplo, podemos tomar o caso abaixo:

Importante destacar que não raro os produtos gravados com alíquotas específicas também o são com alíquotas ad valorem.

3. Princípio da seletividade.

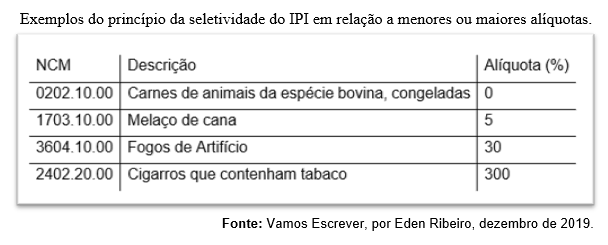

O princípio da seletividade prevê que o IPI deverá ter uma alíquota maior sobre produtos menos essenciais ou supérfluos e ser menos onerosa sobre produtos de maior necessidade.

Assim, por este princípio, o IPI de cigarros é de 300%, enquanto produtos de primeira necessidade têm alíquota reduzida, como pode-se observar nos exemplos abaixo:

4. Princípio da não-cumulatividade: “aqui se faz, aqui se paga, mas só uma vez”.

Outra característica do IPI também é ser não-cumulativo. Isto significa que, do valor apurado numa operação, deve ser deduzido o valor do IPI recolhido nas operações anteriores.

Assim, do valor de IPI apurado em uma venda de um veículo por uma indústria, deve ser deduzido contabilmente o valor do IPI correspondente às peças e materiais usados na fabricação do referido veículo.

5. Regra de vigência do IPI: “um imposto que se adapta aos ventos da economia”.

O IPI é um tributo com características arrecadatórias, mas também regulatórias. Isto significa que este tributo se constitui em um instrumento de política econômica e industrial.

Por esta razão, a Constituição prevê que o Poder Executivo pode alterar as alíquotas do IPI, dentro dos limites legais, mediante Decreto, sem necessidade de passar pelo Congresso Nacional. Isto vale para majoração ou redução de alíquotas.

Assim, quando o governo federal quer incentivar um determinado setor industrial pode facilmente reduzir as alíquotas mediante simples edição de decreto presidencial. O mesmo vale para a majoração de alíquotas. No entanto, no caso de aumento de alíquotas há que se observar outra regra de vigência para o IPI que é o princípio da anterioridade mitigado.

O princípio da anterioridade mitigado estabelece que eventual aumento do IPI só passa a entrar em vigor após decorridos 90 (noventa) dias da publicação da lei.

É preciso ressaltar que a permissão de uso de decretos presidenciais para o IPI se aplica somente quanto à majoração ou à redução desse imposto, não se aplicando para a criação de novas hipóteses de incidência, ou seja, novos fatos que dão origem ao IPI, sendo para tanto necessária a aprovação de lei pelo Congresso Nacional.

6. Créditos de IPI: “pagando menos, mas pagando certo”.

A legislação que regula o IPI prevê diversos tipos de créditos como incentivo a setores industriais ou a título de ressarcimento por impossibilidade de recuperação dos tributos.

Uma regra fundamental do IPI é não incidir sobre produtos exportados, corroborando a máxima popular de que nenhum país exporta imposto. Então, via de regra, os produtos exportados são imunes ao IPI.

Além disso, há diversos créditos que podem ser utilizados na apuração deste imposto, tais como: Créditos básicos; Insumos, Produtos intermediários, Material de embalagem; Crédito decorrentes de bens que não integram o produto final; Sobre peças de reposição; dentre outros.

A legislação do IPI prevê ainda casos de suspensão do recolhimento que, embora não acarretem redução efetiva do tributo, funcionam como uma ótima oportunidade para redução do capital de giro das empresas.

7. IPI: “o tributo singular”.

Nesse artigo, de dezembro de 2019, mostramos os principais pontos que tornam o Imposto sobre Produtos Industrializados-IPI um tributo singular. Sua forma de apuração e seus princípios base, de seletividade e não-cumulatividade, fazem com que ele tenha um ordenamento específico com regras de vigência e créditos características.

O IPI – Imposto sobre Produtos Industrializados – é um significante tributo federal no ordenamento tributário brasileiro cheio de suas peculiaridades. Ele é pago pelos contribuintes logo no início da cadeia tributária, mas é um tributo que atende ao princípio da não-cumulatividade.

As suas taxas específicas ou definidas ad valorem pelo ordenamento tributário, de acordo com a essencialidade de cada produto, o que significa que produtos essenciais terão taxas de imposto mais baixas, atendendo, assim, ao princípio da seletividade.

Além disso, ele não incide sobre mercadorias exportadas, entre outras particularidades.Compreender sua origem, vigência e aplicação é essencial para os profissionais da área, bem como aos contribuintes deste tributo em especial.

Se você tiver dúvidas sobre o assunto ou desejar fazer suas considerações, deixe seu comentário ou escreva diretamente para o autor: edenribeiro@vamosescrever.com.br.