No Brasil é comum encontrarmos nas mídias a veiculação de informações afirmando que a nossa carga tributária está entre as mais altas do mundo. Não é novidade as notícias de que no Brasil pagamos muitos impostos e isso nos afeta de forma significativa, tanto as pessoas físicas como as pessoas jurídicas.

O fato é que, como sabemos, a finalidade do recolhimento tributário em qualquer país é financiar o aspecto social, com objetivo de promover o desenvolvimento da economia, suprir as necessidades do Estado e da população. Quando a percepção do valor pago versus as ações sociais disponíveis torna-se inversamente proporcional há sensação de descontentamento. Por esse motivo a sensação dos brasileiros é que pagamos muitos impostos frente ao retorno concreto de ações sociais que temos disponíveis.

Uma vez que a carga tributária do país é elevada, então, uma grande estratégia adotada pelos contribuintes é a utilização de ferramentas de planejamento tributário. Já que por meio delas é possível realizar estudos para viabilizar as operações de forma que o recolhimento de tributos seja menos oneroso. Dentre essas estratégias temos, por exemplo, a importação de mercadorias que tem sido utilizada com muita efetividade em determinados ramos de atuação, tornando o negócio mais econômico e lucrativo.

1. Mas afinal, o que é carga tributária?

Diferente do que muitos pensam, a carga tributária não é o percentual de alíquotas aplicadas aos tributos, nem o valor recolhido, tampouco o total arrecadado.

De forma resumida podemos dizer que quando nos referimos ao termo “Carga Tributária” estamos identificando o quanto representa a fatia de arrecadação tributária comparada ao Produto Interno Bruto de um país.

Em uma fórmula matemática básica, temos que a divisão entre o total arrecadado e o PIB, resulta no percentual relativo à carga tributária daquele período.

Quando esse resultado é alto e improdutivo para empresa, então uma das estratégias usadas para minimizar as perdas é trabalhar com importação como um recurso de planejamento tributário.

2. Importação como planejamento tributário estratégico

Para muitas empresas em território nacional, trabalhar com produtos importados tem sido um grande negócio. Isso porque, em geral, os produtos estrangeiros, principalmente aqueles sem similares nacionais, ganham maior visibilidade com o consumidor, gerando uma sensação de que são mercadorias com maior qualidade e durabilidade.

Essa competitividade dentro do mercado brasileiro, principalmente no cunho tecnológico, cria a oportunidade de que as empresas importadoras precisam para gerar valor junto ao público e para auferir maiores receitas.

Por isso, a importação de mercadorias e serviços têm despertado o interesse das pessoas físicas e tem se mostrado como uma grande oportunidade, quando aplicada com responsabilidade e planejamento.

Neste planejamento é preciso considerar muitos aspectos, não apenas o tributário, ainda que o mercado dos importados promova grandes receitas, lidar com todos os custos de uma importação pode invalidar essa lucratividade.

3. Aspectos relevantes que impactam na carga tributária.

Os custos logísticos para promover a importação de mercadorias geralmente são significativos, mas um planejamento estratégico vai muito além do transporte e armazenagem. É necessário analisar o todo. Durante essa análise em muitos ramos de atuação a importação de mercadorias e/ou de serviços pode ser uma ótima opção para fazer o negócio se tornar mais lucrativo.

- Competitividade

A competitividade de determinados produtos importados no mercado brasileiro é outro ponto bem interessante. E em regra geral é fator positivo e determinante para atuar com o comércio exterior.

- Regime Tributário

Após avaliar a competitividade do produto, é essencial que a empresa avalie o seu Regime Tributário. Como exemplo podemos citar o caso dos contribuintes optantes pelo Simples Nacional ou Lucro Presumido que perdem vantagens, como a possibilidade de se creditar do PIS e da COFINS incidentes sobre a operação.

Os optantes pelo Lucro Real, naturalmente possuem uma soma das alíquotas aplicáveis em suas operações mais elevadas. Contudo, em contrapartida, possuem o benefício de apurar o ICMS, IPI, PIS e a COFINS pela não cumulatividade, aproveitando-se dos créditos sobre os esses tributos incidentes no processo de importação.

- Local geográfico da ação

Mais um critério relevante é o estado onde a empresa importadora está situada, em qual porto irá ocorrer o desembaraço aduaneiro e, ainda, a unidade federativa que estão estabelecidos os possíveis clientes.

Alguns estados brasileiros possuem incentivos para fomentar a importação. Santa Catarina, por exemplo, é uma unidade da federação brasileira que possui benefícios fiscais atrativos para o comércio exterior.

A localidade do cliente também é outro critério que merece atenção. Pois com relação ao ICMS, levando em consideração a apuração pela sistemática de débito e crédito, caso a empresa importadora esteja nacionalizando uma mercadoria em um estado em que a alíquota do ICMS daquele produto seja 18%, mas na saída em operações interestaduais a alíquota seja inferior, na entrada credita-se de um percentual maior comparado ao débito na efetiva saída.

- Regimes aduaneiro especiais

Além dos benefícios promovidos pelos estados e as estratégias com o ICMS, alguns tipos de mercadorias que não possuem similar nacional gozam de regimes aduaneiros especiais que permitem a redução do Imposto de Importação através do chamado Ex-Tarifário na importação de bens de capital, bens de telecomunicação e bens de informática.

Outro regime especial aduaneiro muito conhecido que vale a pena estudar, é o Drawback, este regime promove a desoneração dos tributos na importação com a condição que sejam utilizados posteriormente na exportação.

4. Tributos e custos incidentes na importação

Existem diversos fatores que interferem sobre a carga tributária nas operações de importação. A incidência, as alíquotas e o recolhimento podem variar de acordo com o NCM da mercadoria, estado de desembaraço aduaneiro, destinação do produto importado etc.

- Tributos incidentes

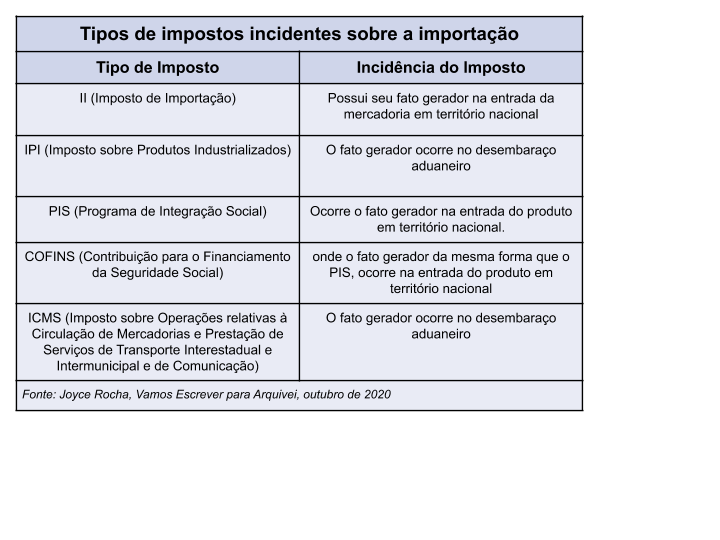

Em regra geral, os impostos incidentes sobre a importação são cinco tipos: II (Imposto de Importação); IPI (Imposto sobre Produtos Industrializados); PIS (Programa de Integração Social); COFINS (Contribuição para o Financiamento da Seguridade Social); ICMS. A incidência deles varia de acordo com a natureza desses impostos, que pode ser vista de forma resumida na imagem a seguir:

Além dos tributos, também é necessário avaliar o desembolso que será realizado para arcar com as despesas aduaneiras e com outros custos incidentes durante o processo de importação.

Podemos destacar alguns exemplos:

- Como a taxa de utilização do SISCOMEX que é administrada pela Receita Federal do Brasil e devida no processo de registro da Declaração de Importação;

- O DEMURRAGE que é pago pela estadia do contêiner, honorários e comissões que possam ser cobradas pela empresa responsável por efetuar o despacho aduaneiro;

- O AFRMM que é o adicional de frete para renovação da marinha mercante, e que inclusive esse adicional compõe a base de cálculo do ICMS; entre outros custos que podem ocorrer conforme o andamento do processo.

5. Importância vital do planejamento tributário estratégico

Diante do exposto, fica evidente que é de suma importância que o contribuinte conheça os principais aspectos da carga tributária no processo de importação.

Para tanto é preciso que ele conte com o auxílio de profissionais qualificados para efetuar um planejamento tributário estratégico eficiente, garantindo que a empresa esteja efetuando todos os procedimentos de maneira correta e livre de qualquer risco fiscal, tributário e prejuízos financeiros.

Cabe, por fim, lembrar que no Sítio da Receita Federal é possível realizar uma consulta tributária e administrativa sobre os encargos que estará sujeita uma mercadoria na importação. Essa pesquisa é feita através de um Simulador do Tratamento Tributário e Administrativo das Importações que está disponível no site http://www4.receita.fazenda.gov.br/simulador/.

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para a autora: joycerocha@vamosescrever.com.br .