As principais medidas tributárias emergenciais;

Compreendendo os efeitos colaterais causados pelo coronavírus (Covid-19), em todos os cenários do nosso país (e do mundo), há resoluções necessárias e esperadas também por parte do Ministério da Economia, que preveem medidas paliativas em relação às obrigações fiscais.

Para orientar a todos, que nesse momento perdem-se em muitas notícias, com distintos vieses e acúmulo de informações, normalmente vagas, então separamos aqui as 3 principais medidas do Ministério da Economia, que visam minimizar a situação atual, pois é entendida, basicamente, como estado de calamidade pública. Além disso, destacamos ainda mais uma medida possível para ser tomada por empresas, com bases em recentes decisões da justiças.

1. Acordos para pagamentos de débitos federais.

Uma das principais e mais faladas ações tomada pela Procuradoria Geral da Fazenda Nacional, foi a Portaria nº 7.820/2020 publicada no dia 18 de março, que redige sobre a Transação Fiscal na Cobrança de dívida ativa com a união.

Essa portaria estabelece uma proposta de acordo para que os contribuintes paguem os seus débitos federais inscritos em dívida ativa, tendo em vista os efeitos financeiros causados pelo coronavírus.

O principal objetivo dela é viabilizar a superação da situação transitória de crise econômico-financeira dos devedores inscritos em dívida ativa da União. Ficou evidente que há, em grande medida, efeitos problemáticos causados abruptamente pelo cenário de crise que irrompeu-se com o coronavírus (COVID-19).

Essa medida pretende permitir a manutenção da fonte produtora e do emprego dos trabalhadores. Além disso, visa também assegurar que a cobrança dos créditos inscritos em dívida ativa seja realizada de forma a permitir o equilíbrio entre a expectativa de recebimento dos créditos e a capacidade de geração de resultados dos contribuintes pessoa jurídica. E, ainda claro, pretende ser menos gravosa ao contribuinte.

a) Como será feita a adesão ao acordo

A transação será realizada por adesão à proposta da Procuradoria-Geral da Fazenda Nacional, exclusivamente através do acesso à plataforma REGULARIZE da Procuradoria-Geral da Fazenda Nacional (www.regularize.pgfn.gov.br).

Após a adesão, o contribuinte poderá proceder com o pagamento de entrada correspondente a 1% (um por cento) do valor total dos débitos a serem transacionados, divididos em até 3 (três) parcelas iguais e sucessivas. Podendo parcelar o débito em até 81 (oitenta e um) meses ou em até 97 (noventa e sete) meses na hipótese de contribuinte pessoa natural, empresário individual, microempresa ou empresa de pequeno porte;

Vale destacar que ao prazo de adesão foi estendido. Inicialmente o prazo era previsto para até 25 de março de 2020, contudo houve alteração dessa data pela Portaria 8457, publicada em 25 de março de 2020.

Essa alteração estendeu o prazo de adesão, à transação extraordinária, até a data final de vigência da Medida Provisória nº 899, publicada em 16 de outubro de 2019, nos termos do art. 62, § 12, da Constituição.

2.Prorrogação do prazo de validade da CND.

Além dos acordos de pagamentos fiscais, temos também medidas que prorrogam a data de validade da CND.

A Resolução Conjunta nº 555/2020, emitida pela Receita Federal do Brasil (RFB) e pela Procuradoria Geral da Fazenda Nacional (PGFN), deliberam sobre a prorrogação do prazo de validade das Certidões Negativas e das Certidões Positivas com Efeitos de Negativas, referentes a débitos federais inscritos e não inscritos em dívida ativa, compreendo também a pandemia causada pelo coronavírus (COVID-19).

Portanto, as Certidões Negativas e Certidões Positivas com efeitos de Negativas válidas terão o seu prazo prorrogado por 90 (noventa) dias.

3. Pagamento dos tributos federais no âmbito do Simples Nacional.

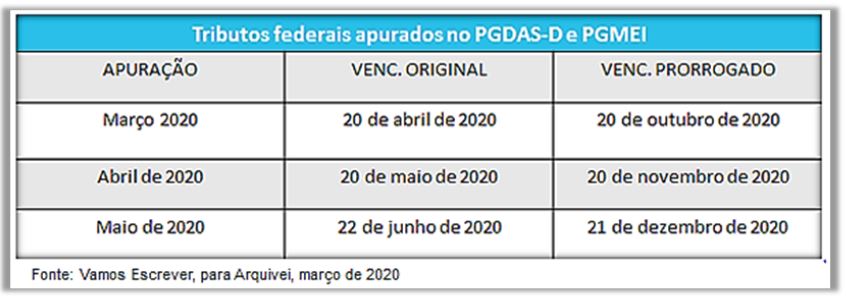

Em relação às empresas enquadradas no Simples Nacional, o CGSN – Comitê Gestor do Simples Nacional, aprovou a Resolução CGSN nº 152 que prorroga o prazo para pagamento dos tributos federais no âmbito do Simples Nacional.

Com isso, os tributos federais apurados no Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório (PGDAS-D) e Programa Gerador do DAS para o MEI (PGMEI) foram prorrogados da seguinte forma:

É importante destacar que a medida engloba somente os tributos federais incluídos no Simples Nacional, não sendo aplicável aos tributos estaduais e municipais abrangidos pelo Simples Nacional. Cabendo portanto um olhar atento a fim de evitar o pagamento incorreto dos tributos.

Outra medida importante adotada, foi a suspensão do prazo de recolhimento do FGTS, a suspensão dos prazos dos processos administrativos federais bem como redução em 50% do recolhimento das contribuições do Sistema S.

4. Tributos para empresas optantes pelo Lucro Real e Presumido

Por fim separamos também esse tópico para orientar as empresas optantes pelo Lucro Real ou pelo Lucro Presumido, que ao contrário das empresas do Simples, não tiverem a suspensão dos pagamentos.

Nesse sentido achamos importante deixar destacado, em viés de direito tributário, que há possibilidade dessas empresas buscarem em Juízo a autorização para postergar o recolhimento de tributos federais (IRPJ, CSLL, PIS e COFINS), tendo em vista o prejuízo financeiro causado pela pandemia decorrente do coronavírus (COVID-19).

Isso porque, há jurisprudência do fato. Com base na utilização da Portaria do Ministério da Fazenda n.º 12 publicada em 2012, que estabelece o seguinte:

Art. 1º As datas de vencimento de tributos federais administrados pela Secretaria da Receita Federal do Brasil (RFB), devidos pelos sujeitos passivos domiciliados nos municípios abrangidos por decreto estadual que tenha reconhecido estado de calamidade pública, ficam prorrogadas para o último dia útil do 3º (terceiro) mês subsequente.

- 1º O disposto no caput aplica-se ao mês da ocorrência do evento que ensejou a decretação do estado de calamidade pública e ao mês subsequente.

- 2º A prorrogação do prazo a que se refere o caput não implica direito à restituição de quantias eventualmente já recolhidas.

- 3º O disposto neste artigo aplica-se também às datas de vencimento das parcelas de débitos objeto de parcelamento concedido pela Procuradoria-Geral da Fazenda Nacional (PGFN) e pela RFB.

Art. 2º Fica suspenso, até o último dia útil do 3º (terceiro) mês subsequente, o prazo para a prática de atos processuais no âmbito da RFB e da PGFN pelos sujeitos passivos domiciliados nos municípios de que trata o art. 1º.

Parágrafo único. A suspensão do prazo de que trata este artigo terá como termo inicial o 1º (primeiro) dia do evento que ensejou a decretação do estado de calamidade pública.

Art. 3º A RFB e a PGFN expedirão, nos limites de suas competências, os atos necessários para a implementação do disposto nesta Portaria, inclusive a definição dos municípios a que se refere o art. 1º.

Art. 4º Esta Portaria entra em vigor na data de sua publicação.

Significa, portanto que em virtude da decretação no presente estado e da vigência da Portaria supramencionada, de rigor a imediata suspensão do pagamento dos tributos federais, no prazo de 3 meses, com a prorrogação do vencimento até o último dia útil do 3º mês subsequente, nos termos acima elencados.

Evidente, portanto, a necessidade de aplicação da Portaria 12/2012 do Ministério da Fazenda, para que os contribuintes possam obter a concessão da medida liminar com caráter de urgência, determinando que seja suspenso o pagamento de tributos federais administrados pela Secretaria da Receita Federal do Brasil, pelo prazo de 3 (três) meses, prorrogando o vencimento para o último dia útil do terceiro mês subsequente, em função do estado de calamidade pública decretado no Estado de São Paulo.

5. Concluindo

Importante, por fim, destacar que dos quatro pontos elencados neste artigo, os três primeiros (acordos para pagamentos de débitos federais; prorrogação do prazo de validade da CND; e pagamentos de tributos no âmbito do Simples) são medidas atuais tomadas pelo Ministério da Economia que visa minimizar os danos e prejuízos, já, gerados pelo cenário de crise do COVID-19.

Todavia o ponto relativo à possibilidade das empresas optantes pelo Lucro Real ou pelo Lucro Presumido conseguirem postergar o prazo para o recolhimento do tributo é decorrente de recentes decisões da justiça federal que aplicou a portaria nº 12/2012. Portanto, figura-se como um ponto de medida possível, mas que precisa ser buscado em juízo pela empresa que desejar.

Fonte: Blog Arquivei