A área de recebimento fiscal tem um papel importante em qualquer organização. Afinal, cabe aos profissionais desse setor conferir e garantir a conformidade fiscal e tributária por parte de seus Fornecedores, sobretudo no que se refere às Notas Fiscais que acobertam as aquisições de mercadorias e serviços.

Algumas empresas relutam na implementação de atividades com um cunho mais crítico. Isso deve-se ao fato de considerarem que cabe ao Fisco fiscalizar e averiguar a regularidade das informações prestadas na Nota Fiscal, ou por entenderem que o investimento necessário é maior que os benefícios esperados.

Contudo, demonstraremos neste artigo que eventuais erros praticados pelo Fornecedor na emissão de seus documentos fiscais têm implicação direta nas atividades da empresa adquirente. Inclusive, podendo gerar situações de risco, como: (i) a inadequada tributação de suas mercadorias, (ii) a apropriação de créditos indevidos, (iii) a fruição descabida de benefícios fiscais e (iv) a entrega de obrigações acessórias em desacordo com as regras previstas na legislação tributária.

1. Notas Fiscais – Quais informações devem ser validadas?

Todas as informações contidas em uma Nota Fiscal devem ser validadas pelos adquirentes das mercadorias e serviços.

Assim, nos tópicos seguintes, discorreremos sobre as seguintes validações:

- o endereço do Fornecedor;

- a descrição do produto ou serviço;

- a classificação fiscal atribuída (NCM) aos produtos;

- o código de situação tributária (CST) das mercadorias;

- a incidência dos tributos destacados na Nota Fiscal (ICMS, ICMS Substituição Tributária e IPI);

- as desonerações tributárias aplicáveis à operação.

1.1 Endereço do Fornecedor

Não à toa, trataremos primeiramente da validação do endereço do Fornecedor, visto que essa é uma das análises mais negligenciadas pelas empresas.

A importância do tema é evidente nas hipóteses em que o Fornecedor simula o local de seu estabelecimento, ou seja, existe apenas no papel (empresa fictícia).

Nesse caso, há clara intenção de fraude fiscal e o Fornecedor é declarado como inidôneo, em outros termos, isso significa que está impróprio para realizar quaisquer operações.

Assim, o adquirente que não efetuar a diligência, poderá sofrer a glosa do crédito fiscal ou ser acusado de participação na fraude pretendida pelo Fornecedor, tendo que fazer prova da operação praticada.

1.2 Descrição do produto ou serviço

É essencial verificar se a descrição do produto ou serviço está de acordo com as mercadorias recebidas ou os serviços efetivamente prestados.

No caso dos serviços tomados, é comum que o Prestador não possua a autorização do Fisco Municipal para prestar o serviço contratado, registrando na Nota Fiscal um termo genérico ou que não esteja relacionado com a prestação efetuada.

Além do Fisco poder alegar a conivência do adquirente, o erro pode implicar na falta de retenção dos tributos ou na sua retenção indevida.

No que diz respeito às mercadorias, a descrição é um dos critérios utilizados para definir a incidência, por exemplo, do ICMS Substituição Tributária, sendo também um elemento chave para o enquadramento da classificação fiscal do produto (tema do nosso próximo tópico).

1.3 Classificação Fiscal (NCM)

A falta de validação do NCM (Nomenclatura Comum do Mercosul) é um erro bem mais frequente do que se possa imaginar.

Isso porque alguns adquirentes acatam o NCM atribuído pelos fabricantes e importadores, sem fazer nenhum tipo de crítica.

Tendo em vista que a classificação fiscal define a tributação do produto durante todas as etapas de sua comercialização, qualquer erro no enquadramento poderá ocasionar na falta ou no recolhimento indevido de tributos.

Para enfatizarmos sua importância, ressaltamos que o enquadramento do NCM influencia, por exemplo:

- na definição de alíquotas;

- no enquadramento da substituição tributária;

- na concessão de incentivos fiscais;

- no tratamento tributário da operação; e

- nas informações prestadas nas obrigações acessórias.

Para uma classificação fiscal adequada, será imprescindível o conhecimento do produto, acompanhado, sempre que possível, de uma ficha técnica que detalhe todas as suas especificidades, como a função, a finalidade, a aplicação, as dimensões, o peso, a capacidade, a forma, a constituição, dentre outros.

1.4 Código de Situação Tributária (CST)

O Código de Situação Tributária espelha a origem da mercadoria (nacional ou estrangeira) e qual a tributação aplicada àquele produto.

Para cada um dos tributos incidentes na nota fiscal (ICMS, IPI, PIS ou COFINS) haverá uma tabela de CST correspondente.

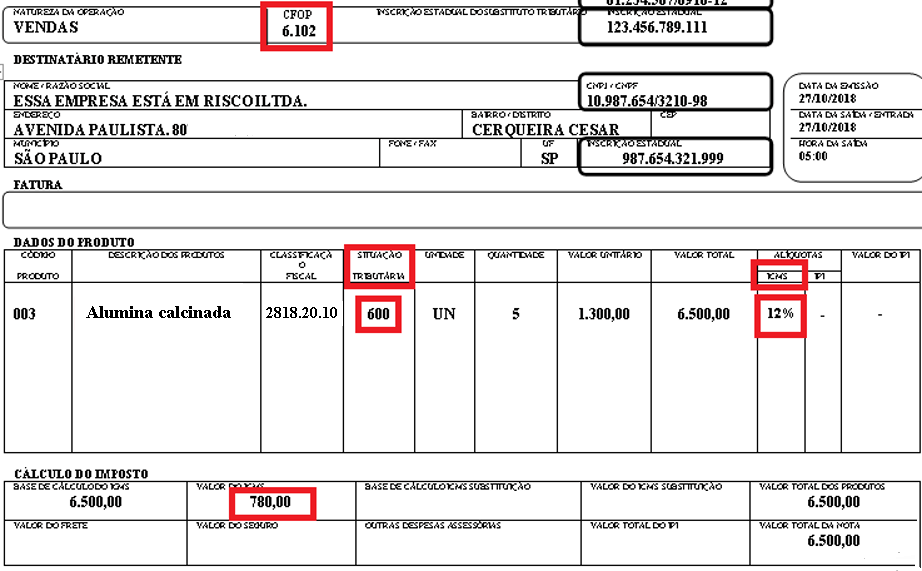

Desse modo, o CST é mais uma informação cuja validação é importantíssima. Vejamos, a seguir, um exemplo referente ao ICMS.

1.4.1 Dígito do CST correspondente à origem da mercadoria

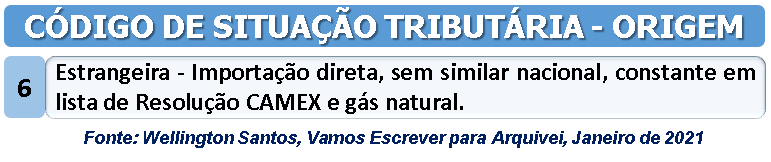

O 1º Dígito do CST informará ao adquirente se a mercadoria é nacional ou estrangeira.

Essa informação faz toda a diferença, pois numa operação interestadual de um produto importado, a alíquota de ICMS praticada na operação será de 4%.

Exemplo – CST = “600”:

Vejamos o que representa a informação do 1º dígito do CST iniciado com o número 6:

O primeiro questionamento a ser feito diz respeito à alíquota pois, apesar da operação interestadual com um produto importado, o percentual indicado de ICMS foi de 12%, e não 4%.

A aplicação de 12% se justifica, pois a legislação tributária excetua a alíquota de 4% para os produtos importados que não tenham similar nacional. Vejam que essa condição consta na descrição do Código “6” do CST.

Porém, a validação não termina por aqui, uma vez que o produto precisa constar de uma lista de bens sem similar nacional, relacionados na Resolução CAMEX (Resolução n.º 79/2012).

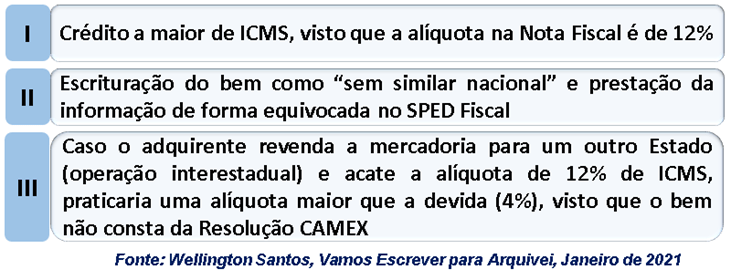

Caso o produto não esteja contemplado na lista acima, cabe a aplicação da alíquota de 4% e o adquirente, ao não validar as informações, incorreria nos seguintes problemas:

1.5 ICMS, ICMS Substituição Tributária e IPI destacados na Nota Fiscal

O adquirente poderá se creditar do ICMS e IPI destacados na Nota Fiscal, desde que se enquadre nas situações permitidas na legislação de cada um desses tributos.

Assim, as validações dos cálculos contidos nas Notas Fiscais garantirão a apropriação do crédito no valor condizente com o que prevê a legislação tributária. Por exemplo, se o ICMS ou o IPI estiverem destacados a maior, o adquirente não poderá se creditar do excesso, ainda que os valores constem do documento.

Cabe ressaltar que a complexidade dessa validação exige profissionais especializados, pois envolve a revisão: (i) da descrição do produto, (ii) do NCM, (iii) do CST, (iv) da Base de Cálculo e (v) da alíquota, aplicáveis às mercadorias.

Outro ponto relevante é que o ICMS, o ICMS Substituição Tributária e o IPI influenciam no preço ou no Valor Total da Nota Fiscal.

Portanto, na hipótese desses tributos serem calculados a maior, o comprador arcará com um custo maior pela aquisição das mercadorias.

Já no caso de calculados a menor, caberá ao adquirente a solicitação ao Fornecedor de Nota Fiscal Complementar.

1.6 Desonerações tributárias

A legislação tributária prevê algumas hipóteses em que os tributos não serão cobrados ou incidirão apenas de forma parcial.

É o caso, por exemplo, da isenção, da imunidade tributária da não incidência, da suspensão, do diferimento, da alíquota zero e da redução de base de cálculo.

Em quaisquer dessas hipóteses, o Fornecedor deverá indicar no Campo “Informações Complementares” a fundamentação legal que respalda a respectiva desoneração tributária.

Cabe ao adquirente exigir essas informações do Fornecedor, cabendo observar que no DANFE (Documento Auxiliar da Nota Fiscal Eletrônica) apenas será visível as desonerações aplicáveis ao ICMS.

Para confirmar se o Fornecedor foi desonerado da tributação do PIS, COFINS ou IPI, obrigatoriamente deverá ser consultada a informação do CST no XML da Nota Fiscal Eletrônica (NF-e).

Atenção!

Não basta exigir a informação da fundamentação legal. É indispensável que o adquirente faça a leitura e a interpretação da legislação informada, verificando se o Fornecedor faz jus à desoneração aplicada na operação.

Essa validação influencia no valor do crédito fiscal e na tributação da operação posterior, caso o adquirente revenda ou dê saída de um produto industrializado.

2. A importância das validações no recebimento fiscal

A complexidade da legislação tributária justifica a probabilidade de existirem erros nas Notas Fiscais emitidas pelos Fornecedores, gerando um quadro de insegurança e riscos de autuações fiscais.

Conforme constatado ao longo deste artigo, caso as informações não sejam devidamente validadas, os erros dos Fornecedores certamente serão replicados na operação do adquirente.

Não há dúvidas de que o crédito fiscal não apropriado, a tributação indevida ou a autuação fiscal em virtude de infrações tributárias podem comprometer a competitividade ou mesmo a sobrevivência de um negócio.

Dessa forma, a implementação de processos que visem otimizar e garantir a conferência e validação de todas essas informações são fundamentais.

Portanto, é muito importante manter a boa gestão das Notas Fiscais.

Conteúdo Original Blog Arquivei