Direito Tributário e a Economia – uma visão do mercado atual.

É comum que alunos da faculdade de Direito, Economia e Ciências Contábeis, ao saírem da faculdade, não tenham ainda delimitado um âmbito específico de atuação. Ainda mais por serem profissões que permitem atuar em diversas áreas.

Nesse contexto, o Direito Tributário é uma opção exatamente por ser uma área interdisciplinar. Além disso, quem optar por esse ramo nunca terá tédio!

O impacto da carga tributária na economia brasileira é incontestável, por isso é necessário um profissional que esteja apto a lidar com todas as faces apresentadas pelo Direito Tributário, oportunizando não apenas a desoneração da empresa, mas também promovendo a economia tributária através de meios legais.

Neste artigo falaremos um pouco sobre as principais fontes do Direito Tributário, seus princípios e a atuação desse profissional na economia das empresas.

Fontes do Direito Tributário

Ao contrário do que o nome leva a crer, o Direito Tributário não está restrito aos profissionais do direito. A ele se relacionam todos os profissionais que se dedicam ao estudo da tributação, conceitos de tributos, legislação, fiscalização e arrecadação.

Ele está regulamentado, basicamente, pelo Código Tributário Nacional (CTN), Lei n. 5.172, publicado em 1966 antes da Constituição atual. Para que o CTN e a nova Constituição pudessem “conviver”, foi dado ao CTN o status de Lei Complementar, mas ele continua a disciplinar as regras gerais do Direito Tributário.

Após a promulgação da Constituição Federal de 1988 (CF), o CTN e a CF passaram a ter uma relação íntima, pois no Brasil possuímos um sistema tributário Constitucional, em que a própria Lei Máxima estabelece os princípios gerais, os limites e a competência para a instituição dos tributos — essa última é uma das principais fontes do Direito Tributário.

Desse modo, o que era contrário à CF/88 foi revogado, ou alterado, e o que permaneceu vigente deve ser interpretado atualmente de acordo com os princípios Constitucionais.

As fontes do Direito Tributário podem ser encontradas a partir do art. 96, do CTN, quando se estabelece que as leis, os tratados e as convenções internacionais, os decretos e as normas complementares dispostas sobre os tributos e as relações jurídicas decorrentes dele fazem parte da expressão “legislação tributária”.

Diante disso, percebe-se que algumas matérias — como instituição, extinção, majoração ou redução de tributos — só podem ser tratadas por meio de lei, ou seja, pelo Direito Tributário.

De forma complementar, estão os tratados e convenções internacionais, os atos administrativos, as decisões proferidas pelos órgãos singulares ou coletivos administrativos, além dos convênios celebrados entre União, Estados, Distrito Federal e Municípios.

Como exemplo, temos os acordos firmados entre os Países a fim de evitar a dupla tributação e garantir aos contribuintes, que atuam no mercado internacional, segurança jurídica, bem como não permitir que se beneficiem da ausência de regulamentação, prevenindo assim a chamada evasão fiscal.

Princípios do Direito Tributário

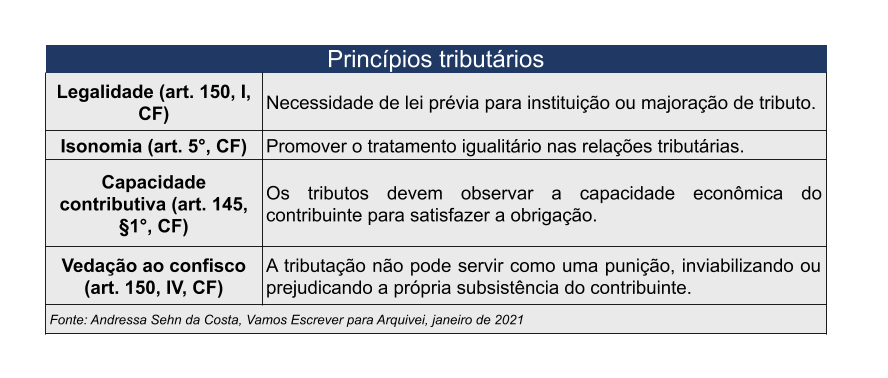

A Constituição Federal elenca diversos princípios gerais que devem ser seguidos por todos, independente da área de atuação, como a proporcionalidade e a razoabilidade. Contudo, também disciplina alguns princípios específicos ao Direito Tributário, entre os quais podemos citar o princípio da legalidade, da isonomia, da capacidade contributiva e da vedação ao confisco.

Princípio da legalidade

O princípio da legalidade decorre, como adiantado no tópico anterior, da principal fonte do direito, a lei. Está previsto no art. 150, I da CF, garantindo maior segurança nas relações jurídicas, pois estabelece que os tributos não poderão ser exigidos ou majorados se não forem devidamente instituídos por lei.

Princípio da isonomia

Alguns autores apontam que o princípio da isonomia revela um dos maiores problemas jurídicos. Pela previsão Constitucional (art. 5°) todos são iguais perante a lei, contudo, como tratar igualmente seres que são em sua essência desiguais?

Podemos citar como um exemplo hipotético a cobrança do IPTU. A lei prevê que quem for proprietário de bem imóvel urbano estará sujeito ao pagamento do imposto. Assim, obriga e trata todos igualmente. Contudo, também atenderá ao princípio da isonomia, caso a lei trate de uma hipótese de isenção, estabelecendo que, quando for o único imóvel de pessoa com renda x, será isento do pagamento.

Percebe-se assim que o princípio da isonomia está relacionado com o princípio da capacidade contributiva. A CF prevê no art. 145, §1° que os impostos serão “graduados segundo a capacidade econômica do contribuinte”. Isso significa que a tributação deve observar o quanto cada indivíduo pode efetivamente contribuir.

No entanto, como medir a capacidade de cada contribuinte? Não pode ser somente através da renda. Um bom indicador de capacidade contributiva é a propriedade e, até mesmo, o consumo. Alguns itens de consumo, como os de luxo, são capazes de revelar a capacidade contributiva do sujeito.

O princípio traduz uma medida de justiça, de maneira que não pode ser chamado a contribuir/satisfazer uma obrigação tributária se não dispõe de formas para isso. Se não estivesse por observar esse princípio, acabaria por violar outro, o princípio da vedação ao confisco.

Vedação ao fisco

A vedação ao confisco está prevista no art. 150, IV, da CF, em que estão estabelecidas as limitações ao poder de tributar. Nele se encontra a impossibilidade de utilizar o tributo como uma penalidade, ou um ônus muito grande que o contribuinte não consiga suportar.

Em outras palavras, e em conclusão, os tributos são as formas através das quais o Estado arrecada o necessário para sua manutenção, entretanto, não deverão ser utilizados como um meio para inviabilizar ou extinguir a atividade exercida pelo contribuinte, ou ainda, que prejudique a própria subsistência do indivíduo.

Em síntese, temos:

Muito embora, à primeira vista, os princípios pareçam abstratos e meramente teóricos, todas as disposições e exigências em matéria tributária devem atendê-los, sob pena, inclusive, de violar a Constituição Federal, podendo ser utilizado como matéria de defesa ao contribuinte, de forma que é de grande relevância o domínio e o conhecimento dos princípios.

Além dos princípios mencionados acima, existem outros, como a seletividade e progressividade, que estão presentes inclusive na legislação infraconstitucional, como o art. 107 e seguintes do Código Tributário Nacional.

Atuação na área

Depois dessas considerações sobre as fontes e os princípios do Direito Tributário, afinal, o que se pode esperar da área?

Conforme já mencionado anteriormente, o Tributário é uma área multidisciplinar. Portanto, os profissionais podem atuar em diversas frentes. Podemos afirmar que há, basicamente, três grandes âmbitos de atuação: a preventiva, o contencioso administrativo e o contencioso judicial.

Atuação preventiva

A atuação preventiva se dá, geralmente, através da consultoria ou assessoria às empresas, independentemente de seu porte. O profissional será uma espécie de facilitador/intérprete entre o que prevê a legislação e a implantação na empresa, garantido o efetivo compliance tributário.

Por exemplo, o cliente, sediado em Porto Alegre/RS, realizou uma operação de venda de mercadoria com um estabelecimento que possui sede em São Paulo/SP. Qual o imposto e para que local ele será recolhido? Quais serão as obrigações acessórias que deverão ser apresentadas ao fisco?

Atuação tributária

Além disso, o profissional poderá dar dicas de economia tributária, ou promover estudos voltados diretamente para redução/desoneração da tributação. No entanto, se prestar serviços para uma empresa do lucro real, por exemplo, terá muitas oportunidades de elaborar um planejamento tributário e conferir se a tributação está correta, se o aproveitamento de créditos está sendo realizado da maneira mais benéfica ou não.

Ou seja, o profissional que optar pela atuação no consultivo ou na assessoria estará presente e em contato direto com as operações realizadas pela empresa, de forma que é muito importante entender as rotinas, assim como os objetivos de cada negócio.

Contencioso administrativo

O contencioso administrativo é a primeira forma de defesa dos contribuintes quando recebem alguma notificação ou autuação fiscal. É uma área que precisa de atenção, pois uma atuação ineficiente nessa esfera pode tornar definitiva uma decisão injusta ou ruim ao cliente, assim como prejudicar uma defesa futura em meio judicial.

Além disso, o processo administrativo se dá conforme o regulamento administrativo de cada ente (seja Federal, Estadual ou Municipal), o que exigirá do profissional um bom conhecimento sobre os prazos, qual o recurso correto e qual a melhor estratégia para cada caso.

A parte administrativa ainda é pouco explorada pela maioria dos profissionais, o que pode ser um grande diferencial para quem pretende ingressar no mercado, tendo em vista que é uma forma de garantir a ampla defesa e o contraditório aos clientes. Nesse sentido, houve um aumento expressivo de cursos e qualificações, que estão disponíveis ao interessado em atuar nessa área.

Contencioso judicial

Por fim, mas não menos importante, o contencioso judicial. Diferente das outras duas possibilidades – consultoria e contencioso administrativo –, para atuação no contencioso judicial é necessário ser bacharel em direito, com inscrição na OAB, ou seja, a atuação no contencioso judicial é reservada aos advogados que têm poderes para representar o cliente em juízo.

O processo judicial pode se iniciar após e em decorrência de um processo administrativo, no qual o contribuinte não tenha obtido sucesso, mas não é necessariamente dependente dele.

O tributarista trabalha também com as chamadas teses jurídicas. As teses decorrem do estudo pelo profissional adequado à empresa, que verificando divergências entre leis e regulamentos, ou lei e princípios Constitucionais, leva a questão para análise pelo poder judiciário.

Tese exemplo: ICMS

Grande exemplo disso é a tese da exclusão do ICMS da base de cálculo do PIS e da COFINS. Essa discussão se perpetuou por anos e, ao que parece, chegou ao seu fim, sendo o contribuinte vencedor.

O caso, de maneira simples, discute se o ICMS, um imposto Estadual, repassado ao Estado, pode ser considerado como receita ou faturamento da empresa, capaz de ser incluído na base de cálculo das contribuições.

Para análise do caso, além de verificar o que estabelece o preceito Constitucional, também foram analisados princípios e conceitos contábeis em relação ao que poderia ou não ser considerado como receita ou faturamento para fins de tributação.

São diversas possibilidades

Verifica-se, dessa forma, que o profissional do ramo tributário tem diversas possibilidades de atuação, sendo seu principal objetivo observar o disposto na legislação, procurando oportunidades de economia tributária ou, até mesmo, formas de desonerar a empresa.

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para a autora: andressasehn@vamosescrever.com.br .

Conteúdo Original Blog Arquivei