Muito se fala sobre operação triangular (também conhecida como venda à ordem), mas ainda há muitas dúvidas sobre os detalhes que envolvem esse processo. Para ajudar você entender melhor essas e outras questões relativas à essa operação de venda à ordem, é que separamos esse artigo.

Nele você verá qual é o contexto em que se dá a operação triangular, os aspectos da NF-e envolvida nesse processo e entenderá de uma vez quais são os termos, as obrigações e as melhores formas de fazer uso dessa operação para seu negócio.

1. NFe “Tradicional”

Antes de introduzirmos o contexto real da operação triangular, precisamos relembrar o que é a chamada Nota Fiscal Eletrônica na sua forma mais comum e conhecida pelo meio empresarial

Sabemos que a Nota Fiscal Eletrônica (NF-e) surgiu como um projeto do governo com a intenção de facilitar o acesso, o processo de emissão e par obter maior controle sobre as operações. Antes dela, escritórios e empresas utilizavam apenas documentos físicos, gerando impactos econômicos e ambientais e sobrecarregando a infraestrutura física ao armazenar esses documentos fiscais.

Com a criação da nota fiscal eletrônica, os papéis foram substituídos gradativamente pelos meios eletrônicos, feitos a partir de um software emissor de NF-e, gerando um documento em formato XML (digital) e o DANFE que é o Documento de Acompanhamento da NF-e, uma espécie de resumo das informações da operação realizada e que deve acompanhar o trânsito de mercadorias e a prestação de serviços.

1. a) Objetivos da NFe

A obrigatoriedade da emissão da NF-e na maioria das operações – apesar de ainda haver algumas operações que utilizam a Nota Fiscal física – tem por objetivo validar o direito do consumidor, bem como garantir a prestação de contas ao ente público, notabilizando os tributos a serem pagos a partir da operação realizada.

Em tempo é necessário lembrar que para a emissão da NF-e é exigido uma estrutura digital a fim de garantir a validação do seu processo de emissão. A utilização do certificado digital no processo de emissão garante a autenticidade da NF-e.

Os benefícios da utilização da NF-e são extensos, mas dentre os principais podemos destacar a rapidez e a eficiência na transmissão das informações, a confiabilidade dos dos que ali constam, a diminuição de erros no no preenchimento da Nota Fiscal, a transparência alcançada no em todo o processo, além de obter um maior alcance no controle da sonegação fiscal das empresas.

2. Entendendo a Nota Fiscal por Venda à Ordem

Em qualquer operação, que envolva o trânsito de mercadorias ou a prestação de serviços, deve haver a emissão de uma Nota Fiscal. Essa obrigatoriedade tem como objetivo documentar a operação realizada e possibilitar comunicação às autoridades tributárias do valor dos tributos a serem pagos.

Porém visando a eficiência operacional, a estrutura necessária para cobrir todas os desafios das novas formas de circulação de mercadorias e de serviços, fez-se necessário o desenvolvimento de novas espécies de operações, dentre as quais se enquadra a Venda à Ordem.

Essa operação que inicialmente parece complexa visa oportunizar o aumento da efetividade empresarial, oportunizando a redução de custos e a legalização de uma operação comumente realizada no território nacional.

2. a) Venda à ordem – Operação triangular.

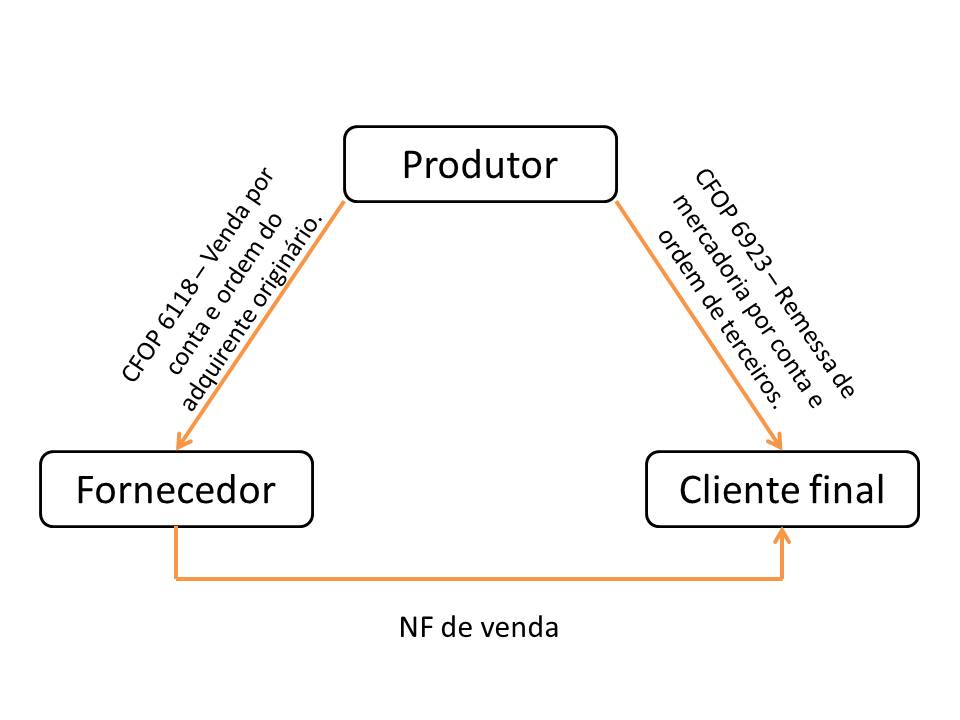

Operação de venda à ordem é aquela na qual um estabelecimento adquire mercadoria de um determinado fornecedor e, antes mesmo de recebê-la, esta é vendida a terceiro, qualificando-o como o efetivo destinatário da mercadoria, razão pela qual a saída a ser promovida pelo fornecedor será feita por conta e ordem do adquirente originário.

Portanto a Venda à Ordem, ou Operação Triangular, como é amplamente conhecida, é a operação realizada por um produtor, um revendedor e um cliente final.

Basicamente o produtor, produz a mercadoria, efetua a venda ao revendedor, que por sua vez revende ao cliente final. A questão que fica colocada nessa operação é a circulação dessa mercadoria, uma vez que, após a produção, a entrega é realizada pelo produtor diretamente ao cliente final.

Para esclarecer a operação, destaquemos antes os envolvidos:

- Produtor: Aquele que produz o produto comercializado e vende para um revendedor;

- Revendedor: Aquele que adquire o produto para a revenda, também pode ser denominado como fornecedor ou adquirente originário;

- Cliente Final: Adquirente do produtos do revendedor.

→ Processo usual de NF

No processo usual de venda de mercadorias, quando há emissão de NF, então emite-se uma única NF, trazendo o adquirente como o destinatário da operação. O adquirente recebe então essa mercadoria e revende ela ao consumidor final, emitindo assim uma Nota Fiscal com CFOP de revenda. Note que utilizando esse método não há ligação alguma entre o produtor e o consumidor final.

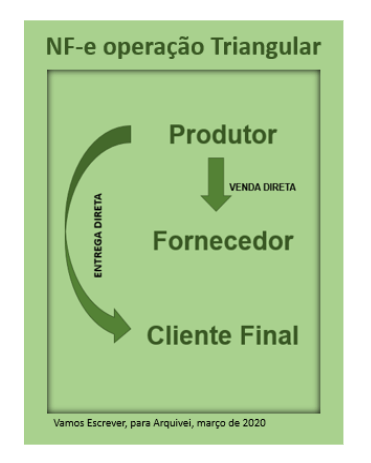

→ Processo de NF em operação triangular

Já a Operação Triangular existe justamente para dar eficácia a esse processo. Estabelecendo uma ligação direta oportunizada pela entrega da mercadoria diretamente pelo Produtor para o Consumidor Final, sem deixar de lado o Revendedor, ou Adquirente Originário.

3. Etapas da operação triangular.

Já ficou claro que a operação triangular envolve pelo menos três negociantes. Para exemplificar esse processo tomemos a seguinte situação: o fornecedor vendedor (X), o adquirente originário comprador (Y) e o destinatário final, um terceiro (Z).

O primeiro entregará a mercadoria diretamente ao terceiro, o segundo vende o produto e emite a nota fiscal de venda ao terceiro, que receberá a mercadoria do fornecedor remetente por ordem do comprador originário (o segundo), conferindo, assim, agilidade na distribuição das mercadorias vendidas, e redução do custo com transporte e seguro.

Haverá assim a emissão de três notas fiscais, uma entre o fornecedor(X) e o comprador(Y), outra entre o fornecedor(X) e o destinatário final(Z) e outra entre o comprador(Y) e o destinatário final(Z).

1ª Operação – Venda entre Fornecedor(X) e o Comprador(Y):

O fornecedor poderá emitir nota fiscal de simples faturamento. Essa Nota Fiscal é opcional, em nome do adquirente originário, sem destaque do ICMS, na qual deverão constar, entre outros requisitos:

- Natureza da Operação: Simples faturamento – Venda à ordem;

- CFOP: 5.949 (operação interna) ou 6.949 (operação interestadual);

- CST;

- Informações Complementares: Indicar a expressão: “Nota fiscal emitida para fins de simples faturamento”.

O fornecedor deverá emitir nota fiscal de remessa simbólica em nome do adquirente originário, com destaque do imposto, se devido, na qual constarão, entre outros elementos:

- Natureza da Operação: Remessa simbólica – Venda à ordem;

- CFOP: 5.118 (operação interna) ou 6.118 (operação interestadual) – Venda de produção do estabelecimento; ou 5.119 (operação interna) ou 6.119 (operação interestadual) – Venda de mercadoria adquirida ou recebida de terceiros;

- CST;

- Informações Complementares – indicar: “Nota fiscal de simples faturamento nº _______, série __, de ___/___/20XX, emitida por (indicar o nome do fornecedor), no valor de R$ ________. Nota fiscal de remessa por conta e ordem de terceiro nº _____, série ___, de ___/___/20XX, emitida em nome do destinatário ___________ (2º adquirente), no valor de R$ ________.

2ª Operação – Entrega ao Destinatário Final (Z):

O fornecedor emitirá nota fiscal em nome do destinatário final para acompanhar o transporte da mercadoria, sem destaque do imposto, na qual constarão, além dos requisitos de praxe:

- Natureza da Operação: Remessa por conta e ordem de terceiro;

- CFOP: 5.923 (operação interna) ou 6.923 (operação interestadual);

- CST;

- Informações Complementares – indicar: “Nota fiscal nº _____, série ___, de __/__/20XX, emitida por (nome do adquirente originário), localizado à Rua __________nº _____, São Paulo/SP, CNPJ nº _____________ e inscrição estadual nº ___________.”

3ª Operação – Venda entre Comprador (Y) e o Destinatário Final (Z):

O adquirente originário deverá emitir nota fiscal em nome do destinatário final, com destaque do imposto, se devido, na qual constarão, entre outros elementos:

- Natureza da operação: Venda à ordem;

- CFOP: 5.120 (operação interna) ou 6.120 (operação interestadual);

- CST;

- Informações Complementares – indicar: “A mercadoria será entregue por (indicar o nome do fornecedor), localizado na Rua _______, nº _____, São Paulo/SP, CNPJ nº ______________ e Inscrição estadual nº ______________. conforme nota fiscal nº ____, série __, de __/__/20XX.”

4. Desafios da operação triangular

O desafio a ser superado com essa operação é bastante simples: dar legalidade a essa relação entre Produtor e Consumidor Final sem deixar de lado o Adquirente originário.

A solução é a emissão de duas Notas Fiscais pelo Produtor. A primeira, de Venda de Mercadorias para o Adquirente Originário e a segunda Nota Fiscal, utilizando um CFOP de Remessa de Mercadorias para o consumidor final.

Uma informação importante é que a NF emitida com CFOP de Remessa de Mercadorias deve conter informações da NF emitida com CFOP de Venda, com o objetivo de garantir o transporte ao cliente final isento de tributação, uma vez que toda a carga tributária foi alcançada pela NF de Venda.

Esse processo independe da operação ocorrer dentro do estado da federação ou ser interestadual, a única alteração colocada é quanto as alíquota dos tributos que podem variar de acordo com os estados.

Em tempo, é importante deixar claro que a carga tributária da remessa é suportada pelo Adquirente Originário, uma vez que, a conexão estabelecida entre o Fornecedor e o Consumidor Final é isenta pois é estabelecida apenas para fins de transporte da mercadoria.

5. CFOP

Você já leu o termo CFOP, mas e provavelmente sabe que ele se trata do Código Fiscal de Operações e Prestações, mas provavelmente tem ainda muitas dúvidas sobre ele.

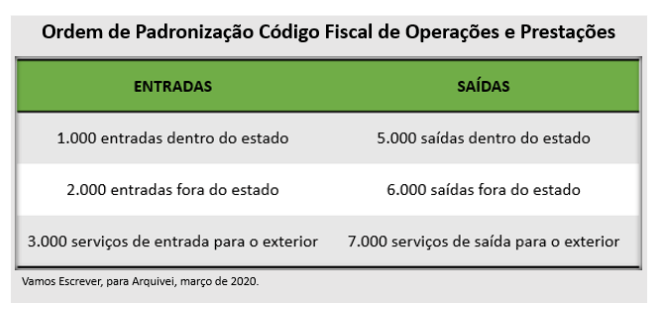

A tabela CFOP – Código Fiscal de Operações e Prestações pode ser definida como uma sequência de números, que identificam a natureza de algumas movimentações de mercadorias intermunicipais e interestaduais, que por sua vez permitem a identificação da incidência de tributos na operação fiscal.

Esse código deve estar inserido em todos os documentos da empresa, como notas e livros fiscais, arquivos magnéticos e conhecimentos de transporte sempre que houver entrada ou saída de mercadorias, prestação de serviços ou aquisição de bens.

Caso não haja a existência desse código na mercadoria, a mesma pode sofrer retenção e/ou atrasos na entrega. Para tanto existem algumas regras que padronizam esses códigos e melhoram a identificação deles para que o acesso da Receita Federal a essas informações seja cada vez mais transparente.

5. a) O que dizem os número iniciais

Uma dessas regras diz respeito à ordem e à sequência dos números significando se há entrada ou saída e se a mesma ocorre dentro ou fora do estado, ou até mesmo dentro ou fora do país, como por exemplo:

- Quando um código é iniciado pelo número 1, significa que há entrada de um produto e que a mesma ocorrerá dentro do estado;

- Caso o número inicial da sequência seja 2, a entrega será para fora do estado;

- E para casos de saída de mercadorias, os códigos começaram em 5 ou 6, em 5 quando for para dentro do estado e 6 quando for para fora.

Portanto, a regra para esse processo pode ser entendida com mais facilidade na tabela explicativa abaixo:

6. Tributos na operação triangular

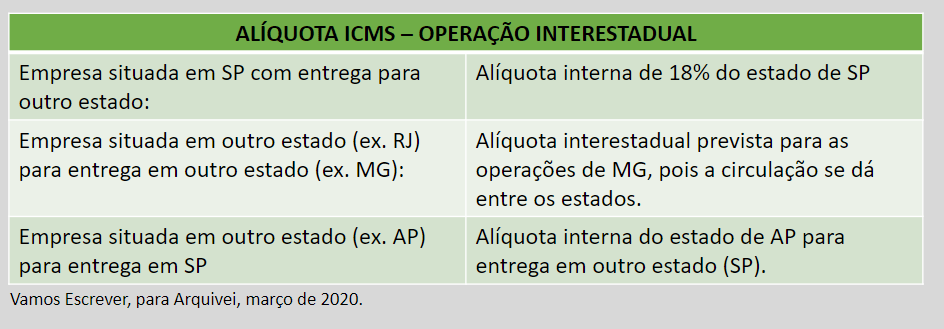

Os tributos no caso de relações intermunicipais ou estaduais, variam conforme a alíquota aplicada em cada estado ou região, como o ICMS – Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestação de Serviços de transporte interestadual, intermunicipal e de comunicação.

Esse tributo deve ser informado na nota fiscal em coluna própria e incide sobre vários e inúmeros produtos, desde um eletrodoméstico grande até uma simples bala, e é cobrado de maneira indireta, ou seja o valor é adicionado ao valor final da mercadoria vendida ou do serviço prestado, pago pelo cliente, pessoa que consome esse produto ou serviço, porém, é declarada na nota fiscal do produtor.

A regulamentação desse imposto é estabelecida por cada estado, por isso, há as variações das alíquotas correspondentes a ele.

No processo de venda à ordem, ele é tributado apenas quando a mercadoria sai do estado, ou vem com origem de outro. Veja abaixo como ocorre essa diferenciação:

7. Operação Triangular – Como ela pode ajudar empresas e negócios

Essa operação pode ajudar a diminuir custos e despesas de todos os participantes, uma vez que, a mercadoria pode ser enviada direto do fornecedor para o cliente sem a necessidade dessa mercadoria transitar fisicamente até o revendedor, o que poupa tempo e dinheiro de todas as partes sem deixar de lado a qualidade e eficiência na entrega do produto ou mercadoria.

Esse processo ocorre com a visão de facilitar a logística dos processos de entrega e faz com que o cliente final saia totalmente satisfeito com a entrega. Porém, é arriscado quando a empresa não possui suporte o suficiente para a elaboração das notas, ou seja, se você, produtor, possui ainda algumas dificuldades com softwares ou sistemas de manuseamento de nota fiscal, tome cuidado.

Procure saídas para esse processo com entendimento e cuidado das etapas envolvidas, pois o erra nessa situação pode gerar dores de cabeça para o empresário e pode fazer com que, sem perceber, sua empresa fique em débito com a receita federal e com o governo do estado, pela não emissão da nota ou emissão de maneira errada.

8. Emissão de nota na operação triangular

De modo resumido, podemos dizer, portanto que para fazer a emissão devida das notas fiscais, em um processo de operação triangular, é preciso que ocorra a emissão de duas notas vindas do produtor. Uma para o revendedor e outra para o cliente final.

Lembrando que o produtor/emissor deve emitir a nota no mesmo processo que os outros, qualificando-a em produto, serviço ou consumidor, elaborando com o certificado digital e o credenciamento da empresa devidamente feito na Secretaria da Fazenda juntamente com um software emissor de nota fiscal, sem esquecer na natureza da operação, do CFOP e das informações complementares da nota, como nome do titular, endereço da entrega, CNPJ e etc.

E por fim não esqueça que é de extrema importância que aconteça a elaboração dessas notas para que o transporte possa ocorrer com sucesso até o destino combinado, sem que haja nenhum tipo de sonegação – de nenhuma das partes – para o governo.

Conteúdo Original Blog Arquivei

Comments are closed.